漫画家・同人誌作家・小説家・編集者むけ

税理士サービス

年間200件以上の相談実績

とにかく創作に時間を使いたい!

そんな漫画家、作家、

同人作家、編集者の皆さん!

- とにかく創作に時間を使いたい

- 極力本業に時間を割けるように、

間接業務は減らしたい - 確定申告前に慌てるのはもう嫌だ

- 自分で確定申告をしたら、思っていたより

税金が高くてびっくり!

こんなクリエーターの方々を応援しています!!

税理士法人YFPクレアが漫画家の税務を始めた理由・・・

それは、

マンガや創作物が

大好きだから!!

社内アンケートで「漫画家を仕事を通じて応援したい!」という

スタッフの気持ちからスタートしました。

その結果、今では毎年200件以上のご相談をうける様になった次第です。

中にはドラマ化されたお客様もいらっしゃいます。

ほんのちょっとでもお力になれたのなら…それはもう、本望。

私たちには、皆様のように今まで無かったものを生み出す能力はありませんが

税務会計は出来ます。ぜひお任せ下さい。

漫画家や作家の皆様が、思う存分、作品に集中して頂き

今後も素敵な作品をどんどん世の中に出して頂けますよう

お客様にピッタリな税理士選びにお役に立てれれば幸いです。

- . 漫画家・同人誌作家・小説家・編集者むけ税理士サービス

- 1. とにかく創作に時間を使いたい!そんな漫画家、作家、

同人作家、編集者の皆さん! - 2. 漫画家や作家に精通している税理士を見つけるための「クリエーターの会計ができる税理士」を見極める基準

- 3. 3つの漫画家・作家につよい税理士を見極める基準

- 4. 税理士法人YFPクレアが漫画家・作家に選ばれる理由

- 4.1. 売上ルートが色々。印税収入と原稿料収入

- 4.2. 個人事業税は非課税

- 4.3. インボイスにどう対応するか、しっかりヒヤリングをして応えます。

- 4.4. 業界に関する税務以外の情報をご提供

- 4.5. 経費も、作家や漫画家ならではのものが認められます

- 4.6. 「平均課税」に「五分五乗方式」。急に人気作家になっても税負担が極端に増えない税制

- 4.7. IT・クラウド化 面談はZOOMでスマートに

- 4.8. 適切な税務は「伸びる整骨院」に必須

- 4.9. シミュレーションで、未来を見える化

- 4.10. 同業の税理士事務所や、税理士紹介サービスからも紹介される

- 4.11. こんな接骨院・整骨院にはYFPクレアがオススメ

- 4.12. 接骨院・整骨院に精通した税理士法人保険診療・自由診療の専門知識有り!全国対応可能

- 4.12.1. 医療系スタッフが担当!保険収入に関する知識が豊富

- 4.12.2. 保険診療は医科・歯科同様に消費税非課税!

- 4.12.3. 接骨院・整骨院・鍼灸院特有!自賠責保険診療・労災保険の診療費の計上

- 4.13. 創業50年間、一貫して開業・会社設立の支援実績が豊富手続き・資金調達・クラウド導入を“まるっと”全てお任せOK

- 4.13.1. 創業融資や資金調達もOK

- 4.13.2. 会社設立もお任せ

- 4.14. 売上アップのサポートまで支援可能Webマーケティングもサポートできる“ごく稀”な税理士法人

- 4.14.1. ホームページ制作&運用のセット支援で集客スタートダッシュが切れる!

- 4.14.2. 販促関連のPRツール制作も対応可能

- 4.14.3. 圧倒的なコストパフォーマンス

- 5. 税理士法人YFPクレア会社概要

- 6. 接骨院・整骨院のサポート料金について

- 7. お問い合わせ

漫画家や作家に精通している税理士を見つけるための

「クリエーターの会計ができる税理士」を見極める基準

漫画家デビュー

誰もが ❝分からないことだらけ❞

開業・起業の経験者を除き、初めて開業する方は“わからないことだらけ”であるのが当然です。また、先々に何度も経験することではありませんので、開業手続きを自身で詳細に学習し、プロの領域を目指す必要もありません。

そのような状況下、開業をスムーズに進めていくための王道的手段として、最も身近な専門家である税理士の存在があります。

税理士は税務はもちろん、会社設立などの知識も有していることが多く、ご自身の創作物の売上の向上に伴って発生するであろうお悩みも先回りして提案なども受けられます。

専門的な知見有無&

サービス範囲は税理士により異なる

税理士によっては

「漫画家や作家の実績はありません」

「各手続きや初期設定、日々の経理業務はご自身で対応してください」

など、保有する専門性や対応範囲に制限があります。

もちろん、後述する税務の経験もない可能性もあります。

その場合は、税金が高くなってしまうケースもあります。

3つの

漫画家・作家につよい税理士を見極める基準

記帳代行を引き受けている税理士事務所か?

日々の会計を専用ソフトに記載しておく「記帳」

ご自身で会計ソフトへ入力しておくことはもちろん可能ですが、年度の途中で連載が決まって大忙し!

確定申告どころじゃない!ということもあります。

近年、税理士事務所は人手不足により、記帳代行を新たに受け付けない事務所も増えてきています。

全ての税理士事務所で記帳代行を行えるわけではございません。

平均課税などのクリエーター特有のキーワードがあるか?

漫画家や作家に強い税理士なら「平均課税」のキーワードは必ず出てきます。

他にも、経費性など、クリエイターならではの特有の税務・会計があります。

専門性がきちんとあるかどうかを確認しましょう。

漫画家、イラストレーター、作家などの活動に精通しているか

漫画家や作家はサラリーマンをしながら創作活動をしている方、同人作家の方、漫画家活動だけで生計を立てている方、連載が決まった方など同じ漫画家・・・同じ作家・漫画家といっても状況は全く異なります。より多くのお客様をサポートしている方がより多くの経験をしているので、話のスムーズさは違うでしょう。

精通しているかどうかをはかる方法の一つとして件数です。

税理士事務所によっては、サポート件数や相談件数などを公開していることがございます。

他にも、コラムやブログで知識やノウハウを惜しまず披露している会計事務所もあります。

税理士法人YFPクレアが

漫画家・作家に選ばれる理由

特殊サポート

- 印税収入と原稿料収入

- 個人事業税は非課税

- インボイス対応

- 業界ならではの情報

- 経費についての考え方

- 平均課税や五分五乗方式など、税金を適正化するための方法を利用

基本サポート

- IT・クラウド会計導入支援

- 経理・給与アウトソーシング

- 月次報告&随時クイックレスポンス

- 法人化相談

- 相続・

特化サポート

売上ルートが色々。印税収入と原稿料収入

売上ルートが色々。印税収入と原稿料収入

漫画家や作家さんの売上には印税収入と原稿料収入があります。

確定申告の際は、出版社から送られてくる「支払調書」を使用します。

それに加えて、サラリーマンの場合は会社から「源泉徴収票」をもらうので支払調書と源泉徴収票をあわせて確定申告を行います。

売上の注意点としては、ファンや関係者から車や貴金属をプレゼントされた場合はそれも確定申告の対象になります。

個人事業税は非課税

個人事業税は非課税

個人事業税とは地方税の一つです。

- 都道府県で法定業種に当てはまる事業を営んでいる

- 290万円超の所得を得ている

- 課税対象所得は、事業所得、不動産所得(場合によっては雑所得)

簡単に言うと「個人事業税は個人事業主が収益を伴う事業を展開するには、行政サービス(道路とか)を使うはずだから、その行政サービスのための経費は一部負担してね!」という税金ですが、漫画家や作家業には非課税となっています。

なお、漫画家や作家は非課税ですが、デザイナーや広告業の業務に関しては課税されます。

インボイスにどう対応するか、しっかりヒヤリングをして応えます。

インボイスにどう対応するか

しっかりヒヤリングをして応えます

漫画家さんから非常に多いご相談がインボイス制度。

まず、売上1,000万円以下ならば、消費税の免税事業者になることが出来ます。

それ以上ならば強制的に課税事業者になります。

1,000万円以下でも、取引によっては消費税のインボイス登録を促されるケースや、アシスタントを雇っている場合など状況によって行うべき対応が異なります。

状況や特例などを考えて、一緒に最適な方法を考えましょう。

業界に関する税務以外の情報をご提供

業界に関する税務以外の情報をご提供することも

YFPクレアグループは行政書士や社会保険労務士も在籍しているため、幅広く情報発信をしております。

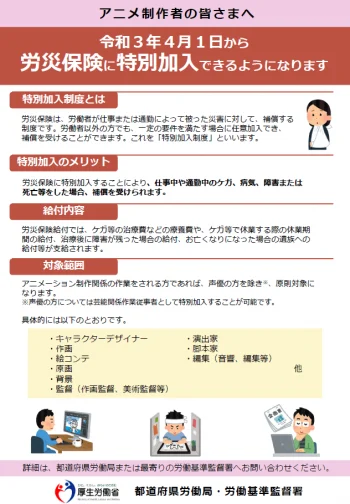

例えば、アニメ制作社の労災保険の特別加入について。

労災保険は、労働者が仕事または通勤によって被った災害に対して、補償する

制度です。労働者以外の方でも、一定の要件を満たす場合に任意加入でき、

補償を受けることができます。これを「特別加入制度」といいます。

労災保険に加入していると仕事中や通勤中の怪我、病気、障害、死亡について、保証を受けられます。

アニメーション制作関係の作業をされている方であれば、声優の方を除き、原則対象になります。(声優の方は芸能関係作業事業者として特別加入いただけます)

経費も、作家や漫画家ならではのものが認められます

経費は

漫画家や作家ならではのものが認められる

税務の申告の際に言う「経費」は、収入を生み出すためにかかった費用を指します。ただし、通常の生活でも使うような費用は経費にはなりません。

しかし、作家や漫画家の場合には、普通のビジネスでは経費に認められないようなものも、経費として認められます。

例えば、取材にかかった費用。取材をするために出張した場合、仕事になる部分と観光の部分があるかと思います。漫画家や作家の場合は一部経費として認められます。

他にも漫画を描くための衣装も一部経費にできます。ただし、実際に街中で着れるような服だと経費煮る事ができません。

経費の上げ方は0%、50%、70%、100%と段階的に変わりますが、その見極めは引き受けるお仕事の内容や取材や作品の内容にもよって変わります。

このような税務的判断が必要なので、作家や漫画家の税務をするには税理士ならば誰でもできるわけではなく、経験が必要です。

漫画家や作家だと認められる

可能性のある経費

取材(交通費、宿泊費)、衣装、漫画や小説、ゲームなど…

※ただし条件があり、100%とは限らない

「平均課税」に「五分五乗方式」。急に人気作家になっても税負担が極端に増えない税制

「平均課税」「五分五乗方式」

急に人気作家になっても税負担が極端に増えない税制

今まで何年間も制作をしてきて、ようやくヒット作!と思ったのに、売上が上がったら思っていた以上に税金が上がってしまった!

という相談もよく受けます。

そんなときに使えるのが「平均課税(五分五乗方式)」です。

平均課税制度(五分五乗方式)とは、急激に収入が伸びたその部分(臨時所得の部分)の金額の5分の1に相当する金額に税率を乗じ、その計算下金額を5倍して税額を計算する方式を言います。

漫画家、作家では使えますが、イラストレーターでは使えません。

基本サポート

IT・クラウド化 面談はZOOMでスマートに

IT・クラウド化

面談はZOOMで、業務をスマートに

お客様も、弊社スタッフも、無駄な作業を減らすことで、料金を下げて良いサービスができるようにしております。

会計ソフトもクラウド化することで銀行などと同期して頂けます。

作業量も減る上、正確に入力できて便利です!

適切な税務は「伸びる整骨院」に必須

適切な税務を行うための2プラン

お客様の状況や希望に合わせて、

確定申告のみのプランと、税務顧問として税務相談も込みのプランもございます。

シミュレーションで、未来を見える化

シミュレーションで、

未来を見える化

法人化シミュレーション

はじめは個人開業ではじめつつ、事業が軌道に乗ったら法人化を検討されるクリエーター様も多くいらっしゃいます。法人化における相談や手続きに関しても対応可能です。

納税シミュレーション

「今年はいくら税金がかかる?」

これは興味のあるご質問かと思います。税理士法人YFPクレアでは、収入・経費が予想できる場合は納税のシミュレーションを行うこともできます。そのうえで、税金を抑えられる方法がないかを検討させて頂きます。

同業の税理士事務所や、税理士紹介サービスからも紹介される

同業の税理士事務所や、

税理士紹介サービスからも紹介される

大変ありがたいことに、同業である他の税理士からも「整骨院・接骨院の相談が来てるんだけどYFPクレアさんでできますか?」と、毎月のようにご相談頂いております。

また、クラウド会計ソフト会社の税理士紹介サービスからもご紹介頂いております。

皆様、大切なお客様をご紹介頂いており、これは一重に、過去の実績からの弊社への信頼と感じております。

これからもお客様の信頼はもちろんですが、関係者の皆様の信頼も損なわぬように、誠実にサービスを行ってまいります。

こんな接骨院・整骨院にはYFPクレアがオススメ

こんな接骨院・整骨院には

YFPクレアがオススメ

- 接骨院・整骨院特有の税務会計処理がご不安な方

- 手続き、資金調達、クラウド導入を❝まるっと全部❞丸投げしたい接骨院・整骨院

- ウェブ集客もしっかりやりたい接骨院・整骨院

接骨院・整骨院に精通した税理士法人

保険診療・自由診療の専門知識有り!全国対応可能

整骨院・接骨院に関する売上取引の仕訳は

● 健康保険が適用される保険診療

● 自賠責保険が適用される自由診療

● 健康保険が適用されない自由診療

の3パターンがあり、保険診療と自由診療で仕訳は異なります。

整骨院・接骨院の会計・経理を正しく行うためには、保険収入に関する知識が十分にあることと、会計に関する知識があることが必要です。

税理士法人YFPクレアは医療系チームが存在。医科歯科クリニックも100社以上顧問していて、保険収入に関しても熟知しています。

保険診療は医科・歯科同様に消費税非課税!

社会保険診療は消費税法上、非課税取引です。

課税売上と非課税売上が発生するので、毎月きちんと区別しておく必要があります。

入金額ではなく、売上で計算するのもお忘れなく。

また、どの診療が課税か非課税かもきちんと理解しておく必要があります。

保険診療となるのは、骨折・脱臼・打撲・肉離れを含む捻挫の施術です。

肩こりや疲労回復を目的とした施術、病院で治療中の部位の施術は保険診療には当たらず、消費税課税対象になります。

鍼灸を行っている場合は、医師の診断書がある場合に限り、神経痛・リウマチ・腰痛症・五十肩・頚腕症候群・頚椎捻挫後遺症・その他これらに類似する疾患などの慢性疾患の治療が保険診療の対象になります。

接骨院・整骨院・鍼灸院特有!自賠責保険診療・労災保険の診療費の計上

自動車事故の自由診療の治療費は立場によって消費税の計上が変わります。

被害者の治療費・・・自費でも任意でも自賠責でも非課税

加害者の治療費・・・自費でも任意でも課税

また、整骨院・接骨院で交通事故治療を自賠責保険診療で行うと、病院で自賠責保険診療ができなくなるなどのトラブルも発生することもあります。

患者さんには施術前に必ず整形外科に行っていただいて、診断名をつけてもらってからの施術にしましょう。

創業50年間、一貫して開業・会社設立の支援実績が豊富

手続き・資金調達・クラウド導入を“まるっと”全てお任せOK

創業期の融資は手付金0円でサポートします。

日本政策金融公庫と制度融資で、年間100件以上の創業融資の実績を何年間も行っておりますから、安心してご相談下さい。

YFPクレア行政書士事務所と連携して、会社設立もできます。

会社設立時にも税務に詳しい担当者がつくかどうかで、会社設立後の経営のしやすさは全く変わってきます。

会社設立において「絶対外してはいけないポイント」は多数!

沢山の会社設立をしてきて、それらすべてを把握している担当者がサポートします。

整骨院・接骨院の会社設立もお任せ下さい。

また、設立費用のキャッシュバックキャンペーンも実施しています。

この機会にぜひご検討ください!

売上アップのサポートまで支援可能

Webマーケティングもサポートできる“ごく稀”な税理士法人

ビジネスのスタートダッシュに欠かせないのが、効果的なホームページの制作&運用です。

YFPクレアは、開業直後で店舗オープン3ヶ月前程度からサポートを開始し、オープン時には集客が可能な状態を実現します。

直近にご契約いただいた接骨院・整骨院様では、すべての顧問先がこのサービスでスタートを切っており、ご好評をいただいています。

皆様の整骨院・接骨院もぜひ、一緒にスタートダッシュを目指しましょう。

ビジネスの成功の鍵は、オンラインとオフラインの販促戦略の融合にあります。

YFPクレアはホームページ制作サービスに加え、あなたを際立たせる販促関連のPRツール制作も幅広く対応しています。

名刺からポイントカード、パンフレットまで、一貫したブランディングであなたのビジネスを支え、Webと実世界の両面で、あなたのお店が成功へと導かれるよう応援します。

初期投資はたったの3万円、そして毎月の維持費は3,980円だけ。他社に比べても圧倒的にお得です。

広告運用ではなく、効果的なSEO対策に注力。費用対効果の高いサービスをご提供し、コストを抑えつつ効果を最大限に引き出します。

実際、お手伝いした整骨院様には、「地域名+整骨院」でSEO1位を獲得したお客様もいらっしゃいます。

以下に事例をご紹介します!

上尾メディケア整骨院・鍼灸院様

上尾メディケア整骨院・鍼灸院様は弊社の整骨院のお客様でも最初のお客様。

ブログをこまめに更新されていらっしゃいます。

とてもマメな方で、グーグルマップの口コミなども含めて丁寧さ、物腰の柔らかさを感じます。

弊社では、そのブログがより一層、患者様に届くように、SEO対策になるように、見えない部分やデザインのお手伝いをしてまいりました。また、サービスやYou Tubeなどコンテンツが増えるたびに弊社がお手伝いしております。

SEOで集客がうまくいっているとお喜びの声を頂き、スタッフ一同感激しております。

越谷 イルソーレ整骨院様

ご夫婦で整体とエステの両方出来る癒しの場所として開業された越谷イルソーレ整骨院様

2023年6月にサイトが出来上がり、現在はSEO対策中です。

しっかり成果が出るようにサポートいたします。

脱税リスクが高い手段やグレーな節税対策は行いません

税理士法人YFPクレアは総勢1,658件の顧問先をサポートしております。

この全てのお客様の信頼に応えるために、私達は脱税リスクの高い手段やグレーな節税対策は行いません。

過激なことをせずとも、法律が認める適切な節税方法を行った上で正しく納税した方が、結果的には会社にお金が残ってしっかり成長していけるということを、今までの税務のサポートを通じて目の当たりにしてきました。

税務署にもこの姿勢は伝わっており、実際に税理士法人YFPクレアの税務調査率は全国平均より低くとどまっております

税理士法人YFPクレア

会社概要

四谷オフィス

住所:〒160-0004 東京都新宿区四谷4-1 細井ビル6F

TEL :03-6380-1386

営業時間:月~金 10:00~18:00(土日祝定休)

浦和オフィス

住所:〒336-0018 埼玉県さいたま市南区南本町1-17-8

TEL :048-861-3231

営業時間:月~金 9:00~17:00(土日祝定休)

接骨院・整骨院のサポート料金について

| 月額 | 確定申告時 | |

|---|---|---|

| 顧問料金 | 10,000円~ | 0円~ |

| 記帳代行料 | 10,000円~ | |

各整骨院様のご状況をヒヤリングし、必要に応じたサービスでお見積りさせて頂いております。詳細はお問い合わせください。

| 売上高 | 年間 面談回数 | 顧問料 | 記帳代行 | 決算 | 年間合計 |

|---|---|---|---|---|---|

| 3,000万円以下 | 2回 | 20,000円 | 15,000円 | 99,000円 | 519,000円 |

| 5,000万円以下 | 2回 | 20,000円 | 15,000円 | 139,000円 | 559,000円 |

| 1億円以下 | 2回 | 20,000円 | 15,000円 | 264,000円 | 684,000円 |

| 2億円以下 | 2回 | 25,000円 | 20,000円 | 330,000円 | 870,000円 |

お問い合わせ

このようなお悩みがある方は、今すぐご相談することを強くおすすめします。

YFPクレアでは接骨院・整骨院の開業に係るご相談を積極的に承っています。

初回相談は無料ですので、まずはお気軽にお問い合わせください!

下記フォームからお問合せいただきましたら、1営業日以内にご連絡致します。