-あなたに 最適な法人活用&相続対策をご提案-

不動産賃貸・投資の税理士サービス

不動産賃貸・投資の運用に関する

このようなお悩みはありませんか?

- 節税効果が高いのは個人事業主と法人(不動産管理会社)のどっち?

- 将来的に相続がある事を考えると、今ある不動産はどうしたら?

- 今よりもお金を残すために、脱税にならない対策は何かある?

不動産は、

・法人活用(不動産管理会社設立)の見極めとタイミング

・相続対策を見据えた不動産運用

・認められている不動産の節税対策

など、今よりも運用効率を高める手段がいくつかあります。

しかし、これらの手段にはリスクも存在するため、正しい知識を持って適切な判断をすることが重要です。

- 1. 不動産賃貸・投資の運用に関する このようなお悩みはありませんか?

- 2. 「適切な判断」に必要な知識と考え方

- 2.1. 空室率や賃料下落など、 正しいリスク管理や見通しが大事

- 2.2. 投資の回収には時間がかかる 物件の維持と利益の回収が重要

- 3. 不動産運用のよくある3つのお悩みと解決策とは?

- 3.1. 1.法人活用(不動産所有会社等の設立)

- 3.2. 2.相続対策

- 3.3. 3.その他、節税対策&積極投資

- 4. 不動産に精通しているYFPクレアは、 不動産オーナー様を積極的にサポートします!

- 4.1. 不動産オーナー様に特化したサポート内容

- 4.1.1. 法人活用(不動産管理会社等の設立)

- 4.1.2. 相続税対策

- 4.1.3. その他のサポート

- 4.1.3.1. 積極的な投資のためのサポート

- 4.1.3.2. 消費税の還付

- 4.1.3.3. 不動産のM&A

- 4.2. 税務や経理に関する基本的なサポート内容

- 4.2.1. 個人・法人の申告サポート

- 4.2.2. 不動産賃貸業・不動産投資業の経費の見直し

- 5. YFPクレアがオススメな理由!

- 5.1. YFPクレア これまでの不動産オーナーサポート実績

- 5.1.1. 不動産オーナー支援の圧倒的な実績 「個人300件&法人100件」以上

- 5.1.2. 10年以上にわたるJA(農協)さんの顧問実績

- 5.2. 他社にはない!YFPクレア独自のサポート体制

- 5.2.1. 不動産に精通した税理士法人 税理士+宅建の有資格者が在籍

- 5.2.2. 自社による不動産成功事例あり 自社でも投資&運用、相続不動産仲介

- 5.2.3. ただ相続に向けるだけではない 「資産税のプロ」が常駐

- 5.2.4. ビジネス向けチャットツールの活用で 早く正確な情報共有が可能

- 5.3. 不動産に関する税務のプロが常駐 気軽に相談できます!

- 5.3.1. 【不動産業の税務を見る】①なぜ不動産管理会社を設立するのか?

- 5.3.1.1. 理由① 所得税・住民税等の軽減になる

- 5.3.1.2. 理由② 相続財産の増加を防止できる

- 5.3.1.3. 理由③ 納税資金の準備ができる

- 5.3.1.4. まとめ

- 5.3.2. 【不動産業の税務を見る】②不動産管理会社の管理方式の種類

- 5.3.2.1. ①管理料徴収方式

- 5.3.2.2. ②転貸方式(サブリース)

- 5.3.2.3. ③不動産所有方式

- 5.3.2.4. まとめ

- 5.3.3. 【不動産業の税務を見る】③不動産管理会社の管理料問題~管理料徴収方式~

- 5.3.3.1. 「管理料徴収方式」とは

- 5.3.3.2. さらに詳しく!

- 5.3.3.2.1. (1) 適正な管理料とは?

- 5.3.3.2.2. (2)適正な管理料でも経費計上が認められない場合とは?

- 5.3.3.3. おわりに

- 5.3.4. 【不動産業の税務を見る】④不動産管理会社の管理料問題~転貸方式(サブリース方式)~

- 6. YFPクレアにご依頼頂く場合の料金はこちら

- 7. 税理士法人YFPクレア 会社概要

- 7.1. 四谷オフィス

- 7.2. 浦和オフィス

- 8. このようなお悩みがある方は 今すぐYFPクレアへご相談ください

- 9. お問い合わせ・初回相談【無料】

「適切な判断」に必要な知識と考え方

ご安心ください。

弊社でサポートをしている多くの不動産オーナー様も、最初から完璧な知識を持って運用をしていたわけではありません。

空室率や賃料下落など、

正しいリスク管理や見通しが大事

少子化が進む日本では、人口減少に伴う空室率の低下と賃料下落リスクや賃料不払いリスクなどがあります。

不動産賃貸は長い期間をかけるものですから、先の見通しが大事です。

しかし、初めての不動産賃貸では、経験のない中で色々と模索しながら進めていく必要があります。

弊社でサポートしているオーナー様にも、初めはリスクについてうまく認識が出来ていなかったと仰っていた方がいらっしゃいます。

そんな方も、今ではこちらから何かアドバイスをするまでもなくしっかりとお考えの上で相談をくださいます。

投資の回収には時間がかかる

物件の維持と利益の回収が重要

初期投資が大きく、ローンも多額であるのにも関わらず、コツコツとその初期投資を回収していくことになる上に、その間にも物件は古くなっていき、修繕費がかかったりと追加で費用も必要になります。

しっかりとこまめに手入れをしつつ、利益が出るように運用するには、しっかりとした知識とある程度の経験が重要になってきます。

オーナー様からはよく「やり始めが一番わくわくして一番緊張した」とお聞きします。

まずは現在から将来までを見据えて、

ご自身にとって最適な選択肢を模索することが重要です。

不動産運用のよくある3つのお悩みと解決策とは?

1.法人活用(不動産所有会社等の設立)

今、サラリーマンをしながら不動産を運用していて、給与は1,000万円、不動産の利益は800万円になったんだ!

ただ、所得税もそれなりにかかるし、節税のために対策を考えないとな~とは思っていて……。

法人を活用したほうが節税になるって聞いたけど、調べても実際どのくらい節税になるのかよくわからないし、逆に個人事業主のままの方が節税できるって記事も見て悩ましいし、どうしよう?

法人活用をした方が節税になる可能性が高いのは事実です!

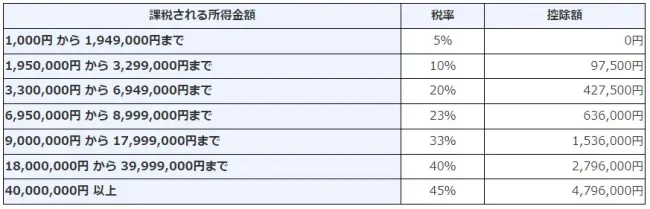

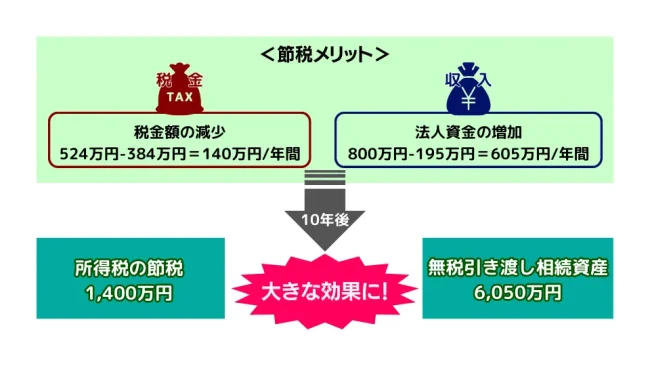

お悩みのあなたの場合、特に法人活用をせずに不動産を運用していると、年間524万円の所得税がかかります。

給与と不動産利益のすべてが個人の所得になりますから、累進課税の所得税では税率が高くなってしまうのです。

では、不動産所有会社を設立し、不動産の利益をそのまま法人の利益としてみましょう。

すると、所得税は給与の分だけで良くなるので税率も税額も下がります。

そして法人の利益は法人税として納めるので、その分だけ計算して納めます。

こうするだけでも全体の税額が抑えられます。

さらに、種類株式を活用してお子さまに財産移転をすれば、法人としての利益をお子さまの相続資産として残すことも可能です。

これらを行えば、年間で140万円の節税効果を得られるほか、605万円の法人資金が得られ、10年後には1,400万円の節税と6,050万円の資産という大きな効果を得ることができます。

もちろん、みなさんの収入状況等によっては節税効果の大小もあり、必ずしも法人活用がよいというわけではありません。

法人を設立する労力や費用を考えたときに、個人で所得税として計算する方が節税になるというケースも無いわけではありません。

悩んでしまう方は、一度税理士や宅地建物取引士といったプロにご相談なさってみるのをオススメいたします!

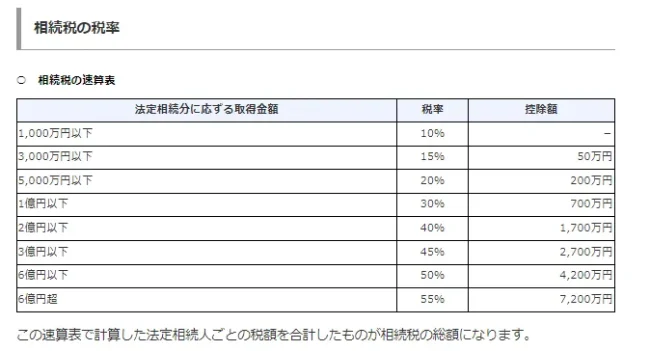

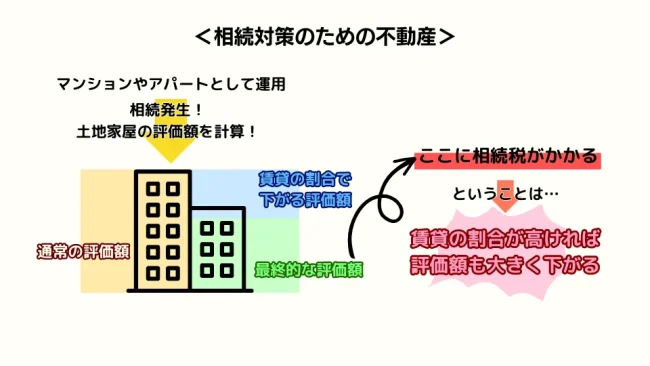

2.相続対策

不動産をアパートとして運用しているのですが、相続税の対策にもなると聞きました。

でも、今のままで相続税への対策になるのか不安です……。

相続対策のために不動産を購入して運用している方は意外と多くいらっしゃいます。

不動産を用いた相続税対策には、「自宅を活用する」「マンション・アパートを活用する」「土地を売却する」など、様々な方法があります。

その中でも、不動産を購入してマンションやアパートとして運用することで相続対策をする方法は、下げられる相続税額が大きくなりやすく、人気の手法です。

では、なぜ不動産を運用すると相続税額が下がるのか。それは、相続が発生して土地や家屋の評価額を計算する際、借地権や賃貸の割合に応じて、その評価額が下がるためです。

土地や家屋は、相続をするときに確認した評価額をその土地等の金額として相続税を計算しますので、評価額が下がるということは相続税額が下がるということなのです。

しかし、空室があると賃貸割合に入らず、うまく節税に活かせませんので、慎重に考えながら運用していく必要があります。

3.その他、節税対策&積極投資

不動産投資で税金を減らせる可能性については理解したが、そもそも不動産投資や運用自体の節税ができないと意味がないように思えて不安だ。「積極投資で利回りを上げよう」のような売り文句も見かけたが、積極的に投資するのも現状では不安がある。

不動産投資をして節税になる例は先ほど挙げたように、法人を設立することが大きな効果を生みます。

その他にも、住民税や贈与税を減らす効果も期待できますし、不動産の投資や運用による収益自体の節税も、そう難しく構えることはありません。

不動産投資自体の節税には、青色申告を行ったり、必要経費を適切に計上したり、赤字が出てしまったときに「損益通算」を活用したりといったことができます。

しかし、いずれも税務や会計・経理をある程度分かっていることが重要になりますので、勉強を怠らないことが大事です。

投資を積極的に行うためには、その資金がある程度潤沢であることが必要です。

収入等で補えない部分は融資を活用するという方法が、最も取られている手段です。

活用できる融資は、銀行等の金融機関が出しているものの中でも様々な種類があります。

はじめての不動産投資になるので融資が受けられることを重視してハードルは低いけれど金利は高いものを選んだり、何度か投資をして融資を受けるのも慣れてきたなら金利が低めだけどハードルの高いものを選んだりと、ご自身の状態や希望に合う融資を見つけるのも重要です。

不動産に精通しているYFPクレアは、

不動産オーナー様を積極的にサポートします!

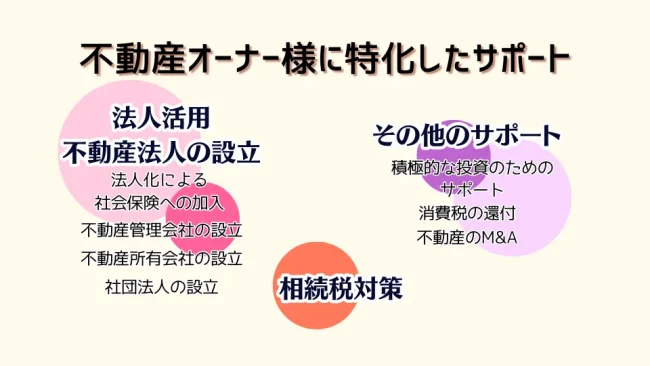

不動産オーナー様に特化したサポート内容

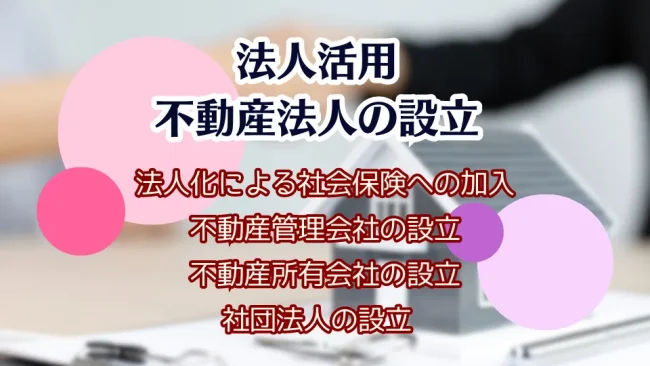

法人活用(不動産管理会社等の設立)

不動産管理用に会社を設立することで、節税をすることができるケースが多くあります。

ただし、すべての方が会社を設立することで、節税効果があるというわけではありません。

設立することによるメリットデメリットがありますので、まずは節税シミュレーションを受けていただき、設立した方が良いのか、別の方法が良いのかをご検討いただくと良いかと思います。

法人化による社会保険加入について

不動産法人の設立に関して、社会保険の加入問題があります。

原則としてすべての法人は社会保険(厚生年金と健康保険)に加入義務があり、副業の場合には本業の給与を合算して社会保険料を算定します。

そこで、法人化の場合には社会保険料の負担増や、そもそも社会保険に加入しても良いのかどうかを検討する必要があります。

1、役員報酬や給与を出さずに、社会保険に加入しない

2、株式会社を作り、非常勤役員報酬とパート従業員だけ雇い社会保険に加入しない

(合同会社には非常勤役員という存在は無いとの、年金事務所の見解があります)

3、奥さんやご家族に役員報酬や給与をはらい、社会保険に加入する

4、副業として本業の社会保険料に合算する

などのいくつかのパターンがあります。社会保険料は年間最大1人200万円以上にもなる高額なものですので税金と同じくらい慎重にシミュレーションをするようにしてください。

不動産管理会社スキーム

会社が不動産自体は所有せずに、管理料等の収入を計上するケースです。

手軽にできるメリットはありますが、会社に計上する利益が多くないのがデメリットとなります。

不動産自体の値上がりでキャピタルゲインを得る可能性がある場合には、譲渡時の税金は個人所有が有利となる場合があるため、あえて管理会社スキームを選ぶ方もいます。

・一般管理会社

管理契約を結び管理料を計上します。他にも管理会社を委託するいわゆる2階建ての場合と、自社のみで管理する場合で収入計上可能額が変わります。

・サブリース

サブリース契約で収入を計上します。契約形式によって収入計上可能額が変わります。

不動産管理会社のメリットとデメリットについて、更に詳しい内容を下記の記事にて紹介しています。ぜひご確認ください!

不動産所有会社スキーム

不動産を会社が所有するケースです。

会社に利益を計上しやすく、相続税対策もやり易くなります。デメリットとしては、いま個人所有ですと譲渡利益や諸経費がかかることや、資金移動も必要です。借入がある場合には銀行の承認が必要です。

・建物のみ所有

建物のみを法人が所有するケースです。家賃収入は法人に入ります。土地の地代を個人に支払います。

借地権が発生しますので、通常は無償返還の届出書を出しますが、不動産の出口戦略も踏まえて設計する必要があります。相続時には土地と法人の株式が別々の所有者になってしまう場合があります。

・土地建物両方所有

建物と土地を両方所有するケースです。個人名義ですと名義移転手続きは煩雑ですが、その後はシンプルになるため使い勝手が良くなります。法人として土地建物を売却する場合には、譲渡時の税金が個人所有より不利になることがありますが、法人の株式ごと不動産を売却することも出来ます。その場合は、株式の譲渡となり税金が低くなることがあります。

<個人の不動産を法人に移す場合の注意点>

個人で所有している不動産を所得税の節税や相続税対策などの目的で法人に移す場合があります。

注意点

1、物件に銀行借り入れが付いていると銀行の承認が必要となります。

2、譲渡所得税がかかる(不動産の所有期間によって利益に対して所得税と住民税がかかる。5年超保有で20%)

3、場合によっては消費税がかかる。

4、所有権移転費用が掛かる(登記費用、登録免許税、不動産取得税など)

<不動産所有会社をあえて株式会社にする場合>

合同会社の方が初期費用が安いので多くの不動産所有会社が合同会社で設立されるのですが、相続税対策として種類株式を使う場合や非常勤役員を利用する場合には株式会社を選ぶ場合があります。

また、勤め先の関係で法人登記に名前を載せられないが、出資をする場合なども株式会社を選択します。

<不動産を同族間で移動するときの価格>

不動産を親族間や同族会社へ譲渡等するときは、その時の価格に注意してください。

いろいろな価格があります。

①時価(市場での第三者取引価格)

②路線価、公示価格、固定資産評価額

③不動産鑑定士による評価額

などです。

また、売り手と買い手が個人なのか法人なのかによっても、所得税法と法人税法で取り扱いが違い、場合によっては贈与税がかかるケースもありますので、事前にご相談ください。

不動産所有会社のメリットとデメリットについて、更に詳しい内容を下記の記事にて紹介しています。ぜひご確認ください!

社団法人スキーム

持ち分の無い一般社団法人もしくは一般財団法人を設立するケースです。

将来も見据えた非常に難易度の高いスキームですので、資産総額が多くリスクを取れる場合以外はお勧めしていません。

相続税対策

相続税対策のために、不動産を購入される方も多くいらっしゃいます。

税理士法人YFPクレアでは、ご家族のために相続財産を少しでも多く残せるよう、資産運用や2次相続も含んだ相続税シミュレーションを行っております。

相続税がいくらかかるのか?納税資金はいくら準備しておけばいいのか?節税はできないか?をシミュレーションいたします。

税理士法人YFPクレアでは、相続対策全般のお手伝いもしております。

その他のサポート

積極的な投資のためのサポート

- 資金調達

積極的に不動産投資をするにあたり、資金調達は必要不可欠です。

税理士法人YFPクレアの代表は、元銀行出身のため資金調達に強く今まで90%以上の成功確率を誇ります。 - 物件収支シミュレーション

不動産を購入するときに、どのような点に注意して購入を決定していますか?

不動産は、条件(立地や規模、地区年数など)に応じて資産価値が異なってきますので、購入にあたっては長期的にどのくらいの収益を上げることができるのかを、シミュレーションでしっかりと出す必要があります。

決して安い買い物ではありませんので、是非購入する前に専門家によるシミュレーションを受けられることをオススメいたします。

消費税の還付

消費税の還付申告をすることで、不動産を購入した際にかかった消費税がすべて戻ってくる可能性があります。

貸しビル、倉庫、ホテル、貸別荘など、賃料に消費税が課税される賃貸物件

7000万円の建物を購入した場合には、700万円もの消費税が還付される可能性があります。

ただし、消費税の還付申告には書類作成以外にも事前準備が必要です。

消費税の還付申告をされたい場合には、一度専門家にご相談されることをオススメしています。

*アポート・マンションなどの居住用建物の消費税還付は令和2年9月までで原則できなくなりました。

不動産のM&A

投資用の不動産を購入する場合に、いわゆる不動産所有会社を買収するケースがあります。

メリット、デメリットがありますが、大きなメリットとして銀行融資が出やすいという事があります。

最近の例で言えば、

・杉並区のJRの駅前ビルで7億円

・豊島区のビルで5億円

の融資がほぼフルローンで出たりしています。杉並の物件は信用金庫さんで出ています。

ただ、デメリットもあり、

・所有するのは株式というかたちのため、減価償却等ができない

・会社ごと購入するので詳細なデューデリジェンス(法務、税務、労務など)が必要

といったことが挙げられます。

事前にM&Aが有利かどうかご検討ください。

売主さんは売却の税金が安いため株式型を希望する場合もありますが、株式型とそれ以外で各種税金が違いますので、売却価格も変わってきます。

両方のケースでシミュレーションをすることがおすすめです。

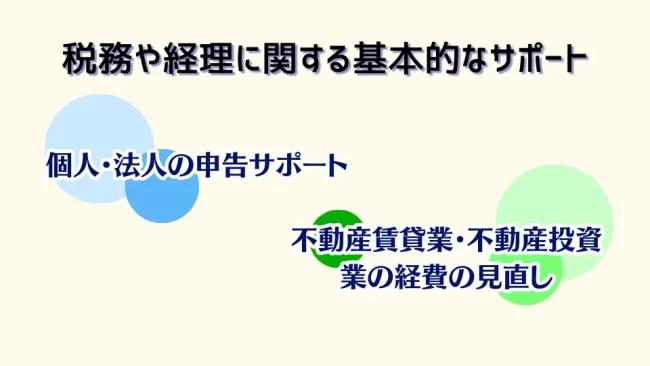

税務や経理に関する基本的なサポート内容

個人・法人の申告サポート

所得税の確定申告のみのご依頼も承っております。

会計ソフトの入力から決算処理までを行っていただいた場合には、かなりお手軽な価格でお受けしております。

なお、会計ソフトの入力からご依頼いただく場合には、記帳代行サポートのご利用を合わせてご検討ください。

不動産賃貸業・不動産投資業の経費の見直し

不動産賃貸業や不動産投資業の経費は独特です。

さらに、個人事業と法人で経費の取り扱いが違います。

良く問題となるのが

・自宅兼事務所に関する経費

・車に関する経費

・飲食費に関する経費

・書籍や研究費に関する経費

・旅費や出張手当規程(法人)に関する経費

・PC、タブレット、カバンなど消耗品に関する経費

などです。

さらに面倒なのが、ネットや一部書籍の情報はウソではないものの、そのまま鵜呑みにすると後で大変になることも多く、迷ったり混乱されたりする方が多くいらっしゃるということです。

不動産賃貸業・投資業での税務調査での数多くの実績(累計100件以上の調査実績、大型の国税局案件もあり)がありますので、お気軽にご相談ください。

YFPクレアがオススメな理由!

YFPクレアでは、これまでの豊富な実績や独自のサポート体制を踏まえて、

特に「法人成り」や「相続対策」に関するサポートを求めている方へオススメです。

YFPクレア これまでの不動産オーナーサポート実績

不動産オーナー支援の圧倒的な実績

「個人300件&法人100件」以上

税理士法人YFPクレアは不動産の税務に強い税理士事務所です。

年間で400件以上の不動産業の方の申告をさせて頂いております。

個人の不動産賃貸業の方の確定申告を300件以上

法人の不動産賃貸業・売買の方の確定申告を100件以上

10年以上にわたるJA(農協)さんの顧問実績

10年以上にわたり、某JA(農協)さんの複数の支店顧問させたいただき、地域ではもっとも多くの地主さん、不動産賃貸業の確定申告や相続などのサポートをさせていただいておりました。 (現在はJAさんの合併と支店の統廃合により円満に退任しております)

他社にはない!YFPクレア独自のサポート体制

不動産に精通した税理士法人

税理士+宅建の有資格者が在籍

代表税理士はじめ、元ハウスメーカー勤務のスタッフなど計4名が宅地建物取引士の資格を保有しています。

不動産には精通した税理士事務所ですので、ご安心してご相談ください!

自社による不動産成功事例あり

自社でも投資&運用、相続不動産仲介

YFPクレアグループ中のYFPクレアコンサルティング株式会社では相続土地の買取仲介専門の不動産業を自社運営しています。

(宅地建物取引業 神奈川県知事(1)第30699号)

また、自社で行った不動産の投資と運用の過去実績は以下の通りです。

【さいたま市南浦和】

貸しビル 2F商業テナント 3-6F居住用1DK~

【新宿区四谷】

貸しビル 1-5F商業テナント(アベノミクス後で利益売却)

【北関東】

貸しアパート 軽量鉄骨居住用3K×4戸(投資回収後に利益売却)

ただ相続に向けるだけではない

「資産税のプロ」が常駐

相続にまつわる税は主に相続税ですが、不動産を使って相続の節税をするとなると、贈与税などの他の税金も関わってくるほか、どれだけの資産を残せるかも重要になってきます。

YFPクレアには、そんな資産にまつわる税金に精通した「資産税のプロ」が常駐しています。

不動産オーナー様の将来も一緒に考えます!

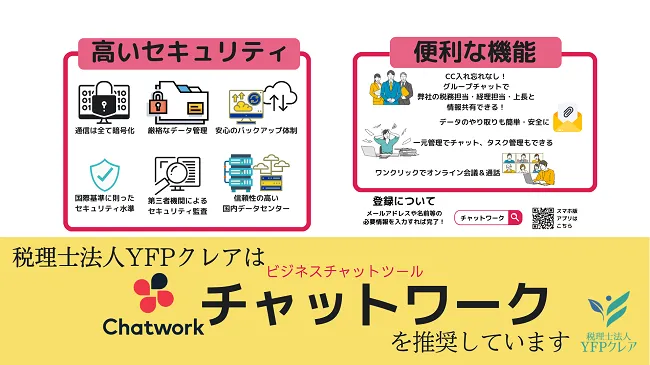

ビジネス向けチャットツールの活用で

早く正確な情報共有が可能

YFPクレアは、やり取りをしやすくすることで、お客様の疑問や不安を解消しやすくしています。

メールだとためらってしまうような簡単な文章や質問も、チャットツールなら気軽に送れるというお声も頂いています。

使用するツールはビジネスに特化したようなサービスで、セキュリティやバックアップの体制もバッチリ!

安心してご利用頂けます。

不動産に関する税務のプロが常駐 気軽に相談できます!

お気軽にご相談いただけるプロが常駐しています。

安心してお任せください!

不動産オーナーのみなさまの助けになれるよう、その知識をコラムという形式でわかりやすくお伝えしています。

ぜひ下記のコラムたちをご覧ください!

【不動産業の税務を見る】①なぜ不動産管理会社を設立するのか?

【不動産業の税務を見る】①なぜ不動産管理会社を設立するのか?

※この記事は2023年4月に書かれたものです。

みなさんこんにちは、YFPクレア業種特化 不動産業チームです。

個人不動産オーナーの方が不動産管理会社を設立、法人へ不動産を移転、管理される方が多くいらっしゃいます。

なぜ個人所有ではなく法人を設立、法人で不動産を管理するのでしょうか?

今回は不動産管理会社を設立するメリットを大きく3つ挙げたいと思います。

理由① 所得税・住民税等の軽減になる

不動産所有といってもワンルームからマンション1棟丸ごとなど規模は様々です。

ワンルームのみの場合、ここまで所得は高くなりませんが、不動産を多数抱える方の所得はかなり大きなものになります。

ご存じの通り、所得税は累進課税、所得が上がれば上がるほど税率は高くなります。

一番高い税率ラインの高所得者の方は所得の半分が税金で持っていかれます。

不動産管理会社を設立し所得を法人に帰属させる、家族に役員報酬や給与を支給するなどし、所得を分散させることができれば税率を下げることが可能になります。

ちなみに法人税の税率は普通法人の場合、

- 所得が年800万円以下の部分 → 15%

- 所得が年800万円超の部分 → 23.20%

になります。

※R5.4月時点

参考:国税庁 No.5759 法人税の税率

所得税の最高税率が45%なので差は歴然ですね。

所得を分散できるのが1つ目のメリットになります。

理由② 相続財産の増加を防止できる

個人所有の不動産を不動産管理会社へ移動させることで個人所有の財産を減らすことができ、将来の相続税負担を減らすことができます。

理由③ 納税資金の準備ができる

理由①で述べたとおり、ご家族を役員・従業員とし役員報酬・給与を支給することで所得分散ができます。

これにはもう1つメリットがあります。

給与等を受け取ったご家族はそれを将来の相続税の納税資金の準備に充てられるという点です。

個人で不動産を多数所有されている方は対策しないと所得税だけでなく将来の相続税も高額になります。

その際、納税資金が確保できていることは重要です。

不動産管理会社を設立することで、生前の所得税の対策をしつつ、将来の相続税納付に備え準備ができます。

まとめ

今回は不動産管理会社設立のメリットを大きく3つ挙げました。

もちろんデメリットも存在しますので、しっかりとした下調べとご自身の希望等とのすり合わせ等が重要です。

【不動産業の税務を見る】②不動産管理会社の管理方式の種類

【不動産業の税務を見る】②不動産管理会社の管理方式の種類

※この記事は2023年4月に書かれたものです。

みなさんこんにちは、YFPクレア業種特化 不動産業チームです。

前回は「なぜ不動産管理会社を設立するのか?」について説明しました。

今回は「3つの不動産管理会社の種類」について説明したいと思います。

種類は下記の3つです。

- 管理料徴収方式

- 転貸方式(サブリース)

- 不動産所有方式

前回のコラムで解説した「所得税・住民税等の軽減になる」というメリットを活かすことをメインに考え、”所得分散効果”にフォーカスして順番に見ていきましょう。

①管理料徴収方式

こちらは不動産を個人→法人へ移すことはしません。

不動産の所有権は個人のままになりますので、収入は個人に帰属したままになります。

不動産管理会社は物件の管理を行い、対価として「管理手数料収入」を得ます。

賃貸収入は個人帰属になるため、所得分散効果は低い方式になります。

「管理料手数料収入を大きくすれば問題ないのでは?」

と考えられる方もいらっしゃると思いますがそう上手くはいきません。

プロの管理会社に依頼すると、ざっくりした相場ですが家賃の5~10%が管理手数料になります。

そのため、「管理手数料率を30%にしちゃおう!」と言って管理料率を相場よりも高く設定すると、”過大管理料”となってしまって税務署から指摘されるリスクが大幅に増加します。

例). 毎月100万円の賃貸収入が発生する物件の場合

不動産管理会社に帰属する収入は

1,000,000円×5~10%=50,000円~100,000円

となります。

この通り、法人に帰属する収入が低いため所得分散効果が見込めない方式になります。

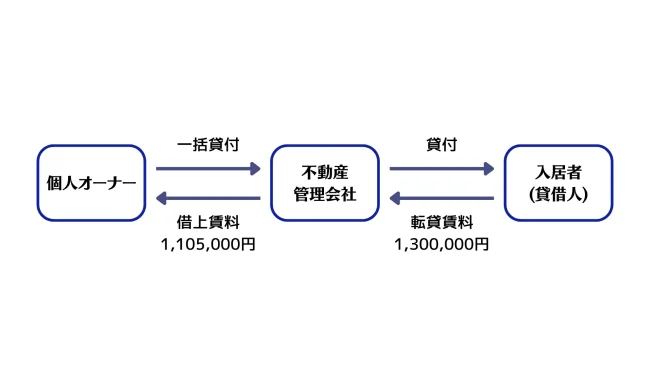

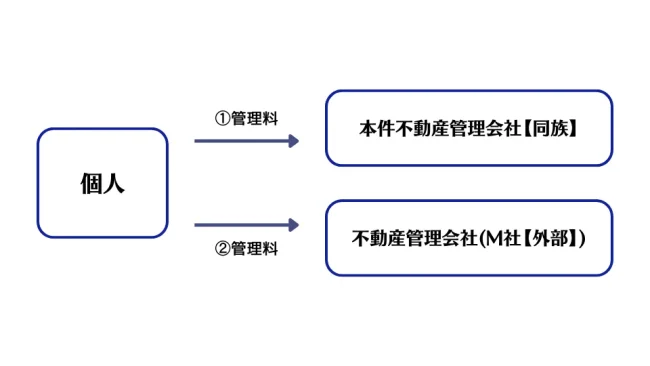

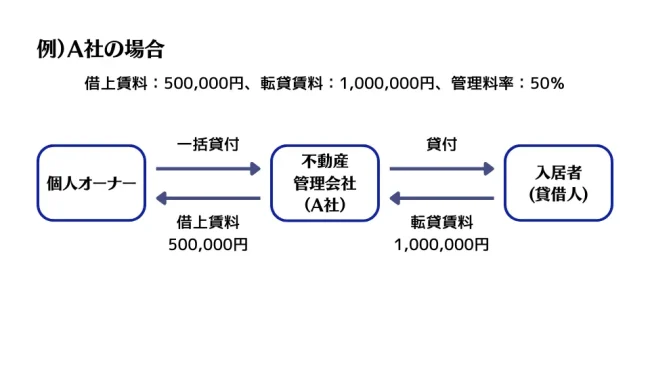

②転貸方式(サブリース)

続いて転貸方式(サブリース)についてです。

こちらも不動産の所有権自体は個人のままになります。

個人所有の物件を不動産管理会社に一括貸付をします。

その後、不動産管理会社が入居者を募集し、賃料収入を得ます。

図にすると下記のような形です。

例). 借上賃料1,105,000円、転貸賃料1,300,000 円 管理料率15% の場合

個人オーナーのメリットとしては入居者が退去、空室となっても契約上、不動産会社→個人へ決まった家賃が支払われるため、安定した賃料収入が見込めます。

逆に不動産管理会社は空室リスクを負いますので、管理手数料を管理料徴収方式よりも多く設定することができます。

通常は転貸賃料の85-90%程度を借上賃料として設定することが多いです。よって管理料の相場は10%~15%になります。

ただし、借上賃料と転貸賃料の差額が10%~15%を超えると、”適正管理料ではない”とみなされる可能性があります。

例えば

・借上賃料 910,000円

・転貸賃料 1,300,000円

としている場合です。

この場合、管理料率は30%となり、過大管理料として指摘されるリスクが大きくなります。

管理料徴収方式よりは分散効果が高いですが、「5~10%」が「10%~15%」になる位の効果しか望めません。

③不動産所有方式

この方式は個人→不動産管理会社へ不動産を所有権移転させます。

(通常は建物だけの場合が多いですが、建物・土地両方の場合もあります。)

よって不動産の所有者は不動産管理会社になり、賃料収入は法人に帰属します。

今まで個人に帰属していた収入が法人に移るため、最も分散効果が高い方式になります。

加えて収入が100%法人のものになるため、①②のような管理料設定の問題も無くなります。

賃料収入が1,000,000円の場合、法人に帰属する収入がそのまま1,000,000円となり、個人に帰属する収入は0円になります。

(建物・土地両方を個人→法人へ移動させた場合。)

まとめ

最後に今回の結論をまとめます。

所得分散効果の面だけを見ると、

①管理料徴収方式<②転貸方式(サブリース)<③不動産所有方式

という順で効果が高くなります。

大まかですが所得分散効果から見た3つの管理方式の違いについてでした。

どの種類の不動産管理会社を設立するか悩んでいる方のご参考になれば幸いです。

【不動産業の税務を見る】③不動産管理会社の管理料問題~管理料徴収方式~

【不動産業の税務を見る】③不動産管理会社の管理料問題~管理料徴収方式~

※この記事は2023年5月に書かれたものです。

みなさんこんにちは、YFPクレア業種特化 不動産業チームです。

前回は不動産管理会社の3つの管理方式について述べてきました。

今回からは不動産管理会社を活用する上で避けては通れない「適正管理料」の問題について見ていきましょう。

今回は不動産管理会社の3つの種類

- 管理料徴収方式

- 転貸方式(サブリース方式)

- 不動産所有方式

のうち、①の管理料徴収方式の会社の場合を見ていきます。

「管理料徴収方式」とは

まずは「管理料徴収方式」はどのような形態かを復習しましょう。

「管理料徴収方式」は不動産を個人→不動産管理法人へ移すことはしない方式です。

つまり

- 個人所有(収入は個人に帰属)のまま

- 物件の管理料を個人→不動産管理法人へ支払い

(法人は管理料を「管理手数料収入」等で収入計上)

する形です。

個人の所得分散効果は物件管理料を大きくするほど有利になります。

しかし前回のコラムでも述べたとおり高すぎる管理料は税務署より指摘されるリスクが高くなります。

個人不動産所得の税務調査で大きな論点となるのは

- 管理料の金額

- 修繕費

であり、税務署も当然、管理料の金額は注意しています。

よって「適正な管理料」を設定することは重要なのです。

さらに詳しく!

それでは、次に

- 適正な管理料とは?

- 適正な管理料でも経費計上が認められない場合とは?

この2点を見ていきます。

(1) 適正な管理料とは?

「適正な管理料」とは一体どの程度の金額なのでしょうか?

ざっくりと言えば「第三者に依頼すると発生する管理手数料」が一般的に適正な管理料と言われる金額になります。

つまり

「他の管理会社に頼むとこれくらいかかるよね?」

という金額です。

この金額は一般的に4-6%程度になります。

私としても日頃お客さまの資料を見ていますが管理手数料率は5%が多いような気がします。

賃料が安いエリアに関しては10%近くになる場合もあるようです。

よって、管理料は最大で10%程度に抑えておかないと税務署から指摘されるリスクは高くなります。

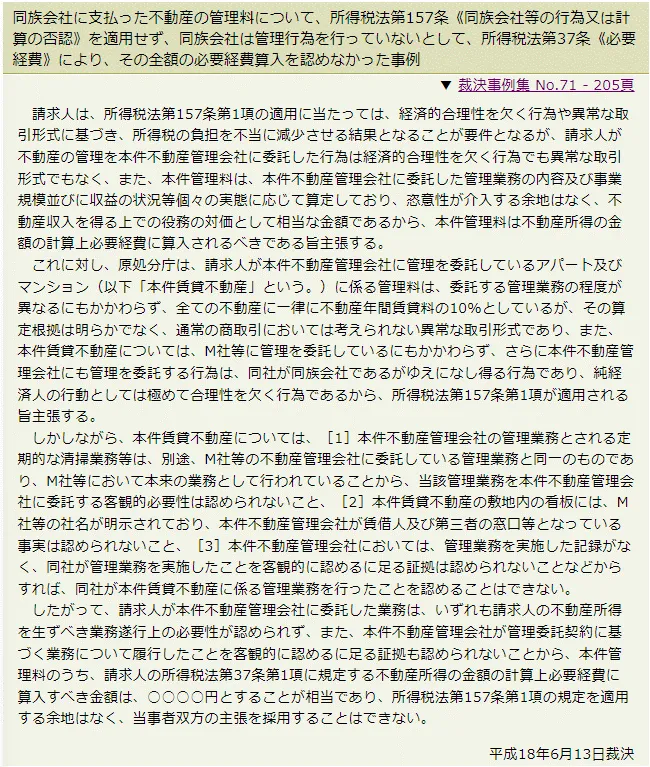

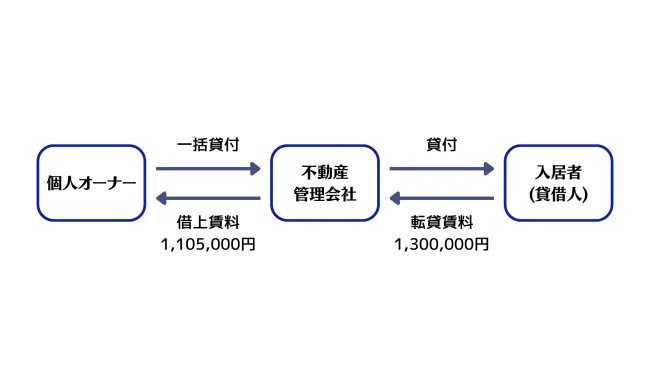

(2)適正な管理料でも経費計上が認められない場合とは?

適正な管理料を設定しているにも関わらず経費計上が認められなかったケースもあります。

それは「管理の実態が伴っていない場合」です。

つまりどういうことかと言うと

「不動産管理会社に適正な管理料は払っている、だが実際に管理業務を行っていない。」

ということです。

下記、平成18年6月13日に出た判決になります。

参考URL:国税不服審判所HP

図で示すと上記のような形になります。

外部の不動産管理会社(M社)に②管理料を支払っており、実態としても管理はM社が行っていました。

ですが「本件不動産管理会社【同族】」にも同様に①管理料を支払っており、ここが論点になったものです。

色々と難しく書いてありますが要は

「管理の実態がないのに同族会社に支払いの①管理料を経費計上はダメ」

ということです。

いくら適正な管理料だとしても、管理の実態がないならそれは経費にできませんという判決でした。

おわりに

税務は実態で判断します。

適正な管理料の設定だけでなく、管理業務を行っている実態も伴うことが重要です。

次回は「転貸方式(サブリース方式)」の場合を見ていきます。

【不動産業の税務を見る】④不動産管理会社の管理料問題~転貸方式(サブリース方式)~

【不動産業の税務を見る】④不動産管理会社の管理料問題~転貸方式(サブリース方式)~

※この記事は2023年6月に書かれたものです。

みなさんこんにちは、YFPクレア業種特化 不動産業チームです。

前回は管理料徴収方式の不動産管理会社における「適正な管理料」について述べてきました。

今回は不動産管理会社の3つ種類

- 管理料徴収方式

- 転貸方式(サブリース方式)

- 不動産所有方式

のうち、②転貸方式(サブリース方式)の会社の場合を見ていきます。

まずは前回同様、「転貸方式(サブリース方式)」とはどのような形態かを復習しましょう。

こちらも「管理料徴収方式」と同様に不動産を個人→不動産管理法人へ移すことはしません。

個人所有の物件を不動産管理会社に一括貸付をします。

そして不動産管理会社が入居者募集、賃貸収入を得る形になります。

以前示した図を再掲します。

例:借上賃料1,105,000円、転貸賃料1,300,000 円 管理料率15% の場合

個人オーナーは空室となっても契約により毎月安定した賃料収入が得られることがメリットです。

不動産管理会社は空室リスクを負いますから管理料徴収方式よりも管理料を多く設定することが可能です。

こちらは相場が10-15%程度です。(管理料徴収方式は4-6%、多くとも10%程度)

転貸方式(サブリース方式) の場合は借上賃料と転貸賃料の差額が実質的に管理料になります。

上記の図ですと1,300,000円-1,105,000円=195,000円→管理料相当部分

よって転貸方式(サブリース方式)での適正管理料の設定は

不動産管理会社→個人オーナーへ支払われる借上賃料の設定が論点になります。

借上賃料を低くすればするほど所得分散効果が高くなります。

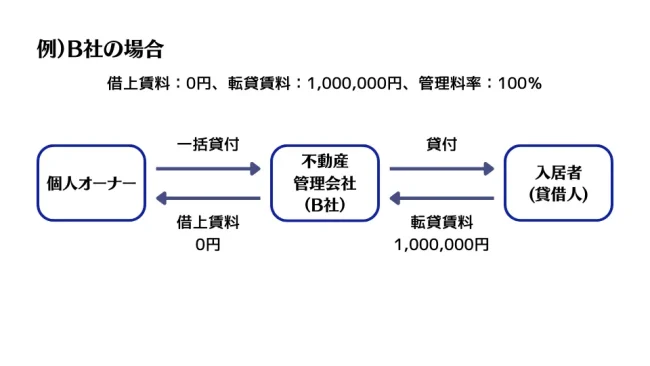

ですがこちらも借上賃料を低く設定した場合は判決で否認されています。

下記は過去の判例の1つになります。

参考URL:国税不服審判所HP

こちらは平成6年6月24日に出された判決になります。

仮定の金額を入れ、図解したものが下記になります。

転貸賃料100万円に対し、借上賃料が50万円、管理料率がなんと50%になります。

先ほども述べましたが、転貸方式の場合10-15%程度が目安です。

転貸賃料100万円に対し、借上賃料が0円、管理料率がまさかの100%になります。

何度もしつこいようですが、転貸方式の場合10-15%程度が目安です。

こちらも市場での一般的な設定とはかけ離れすぎており、異常であるとの判決が出ています。

要は「やりすぎだよ」ということです。

転貸方式(サブリース方式)では10-15%程度が適正管理料となります。

そのため、それを超える管理料の設定は税務上指摘されるリスクが高くなりますのでご注意ください。

次回はいよいよ最後「不動産所有方式」の場合を見ていきます。

一方で、「脱税リスクの高い手段」や「グレーな節税対策」等を求めている方は、

弊社では積極的なサポートはできません。

お客様にとっても不要となるリスクを、負っていただきたくないためです。

十分ご理解の上でお問い合わせくださいませ。

YFPクレアにご依頼頂く場合の料金はこちら

不動産オーナー 個人事業主の場合(税込み価格)

| 所有不動産の内容 | 月額報酬 (記帳代行報酬) | 決算報酬 (税務申告報酬) | 年間報酬 |

|---|---|---|---|

| 1~5室 | ¥5,500 | ¥22,000 | ¥88,000 |

| 6~9室 | ¥8,250 | ¥33,000 | ¥132,000 |

| 10~19室 | ¥14,300 | ¥48,400 | ¥220,000 |

| 20室以上 | 別途お見積り | 別途お見積り | 別途お見積り |

| 駐車場のみ | なし | ¥3,300 × 台数 + ¥22,000 | 【例:10台の場合】 ¥55,000 |

※上記価格は全て税込価格となっています。

その他の所得の申告が必要となる場合

| 所得 | 料金(税込) |

|---|---|

| 給与所得・退職所得 | ¥0 |

| 事業所得 | 別途お見積り |

| 一時所得・雑所得 | 別途お見積り (保険・年金等の収入は無料) |

| 不動産の譲渡所得 | ¥110,000~ |

| 不動産以外の譲渡所得 | ¥55,000~ |

| 雑損控除 | ¥5,500~ |

| 医療費控除 | ¥5,500~ |

| ふるさと納税 | ¥3,300~ |

不動産オーナー 法人の場合(税抜き価格)

基本料金

| 売上げ規模 | 月額報酬 | 年間仕訳件数 | 年間仕訳数 加算報酬(年額) | 合計年間報酬 |

|---|---|---|---|---|

| 1,000万以下 | 20,000 | ~360仕訳 | 0 | 240,000 |

| 〃 | 20,000 | 360~840仕訳 | 24,000 | 264,000 |

| 〃 | 20,000 | 840仕訳~ | ご相談ください | 240,000~ |

| 1,000万超~2,000万以下 | 24,000 | ~600仕訳 | 0 | 288,000 |

| 〃 | 24,000 | 600~1,200仕訳 | 30,000 | 318,000 |

| 〃 | 24,000 | 1,200仕訳~ | ご相談ください | 288,000~ |

| 2,000万超 | ご相談ください |

※年2回(4か月目・8か月目)の試算表提供あり。 2回以上の試算表提供は追加報酬:10,000円/回

※消費税申告は別途報酬

・簡易 30,000円

・本則 90,000円~

オプション料金

| 内容 | 詳細 | 月額追加報酬 | 決算時追加報酬 | 備考 |

|---|---|---|---|---|

| 不動産所有会社/管理会社の設置がない・サブリース方式 | ~5部屋 | 0 | 0 | |

| 5~10部屋 | 5,000 | 0 | ||

| 11~20部屋 | 10,000 | 0 | ||

| 21~30部屋 | 15,000 | 0 | ||

| 31部屋~ | ご相談ください | 0 | ||

| 取得と売却 | 中古の土地建物を取得した場合 | 0 | 50,000 | 1契約あたり(1契約に物件が複数棟ある場合、1棟あたり) |

| 土地売買契約 | 0 | 50,000 | 1契約あたり | |

| 新築物件工事請負契約 | 0 | 50,000 | 1契約あたり(1契約に物件が複数棟ある場合、1棟あたり) | |

| 売却 | 0 | 50,000 | 1契約あたり(1契約に物件が複数棟ある場合、1棟あたり) | |

| 不動産賃貸業以外の事業がある | 全体収入の10%を超える太陽光事業収入 | 0 | 60,000 | 10%を超えない場合は加算しない |

| その他の事業 | 5,000 | 0 | 最低料金のため、事業規模に応じて更に加算あり |

税理士法人YFPクレア

会社概要

四谷オフィス

住所:〒160-0004 東京都新宿区四谷四丁目1番地 細井ビル6階

TEL :03-6380-1386

営業時間:月~金 10:00~18:00(土日祝定休)

浦和オフィス

住所:〒336-0018 埼玉県さいたま市南区南本町1-17-8

TEL :048-861-3231

営業時間:月~金 9:00~17:00(土日祝定休)

このようなお悩みがある方は

今すぐYFPクレアへご相談ください

- 節税効果が高いのは個人事業主と法人(不動産管理会社)のどっち?

- 将来的に相続がある事を考えると、今ある不動産はどうしたら?

- 今よりもお金を残すために、脱税にならない対策は何かある?

このようなお悩みがある方は、今すぐにご相談頂くことを強くおすすめします。

YFPクレアでは、不動産オーナー様のご相談を積極的に承っております。

初回のご相談は無料ですので、まずはお気軽にお問い合わせください!

お問い合わせ・初回相談【無料】

初回は担当者がお会いさせて頂き、経営者様のご要望等や経営課題のヒヤリングを行います。

税理士法人YFPクレアのサービス内容にご納得いただいた上でご契約させて頂きますのでご安心ください。

時間外の場合やお電話がつながりにくい時は、お問い合わせフォームをご利用ください。