税理士法人YFPクレアは不動産に強い税理士です

税理士法人YFPクレアは約40年前、埼玉県の浦和でスタートした税理士事務所です。当初はまだ農家が多かった浦和ですが、都市開発により農家は徐々に減っていき、農地をアパートやマンションなど居住用の宅地にして不動産業を始めるようになりました。そんな農家様や不動産オーナー様を長年サポートさせて頂いておりますので、農業も不動産業もノウハウの蓄積があります。

不動産業の税務は特殊な事項も多く、特に消費税の還付は難易度が高いため、不動産業に精通している税理士を選択されることをおすすめします!!

現在は、新宿四谷オフィスとさいたま市の浦和オフィスにて消費税還付サポートを行っています。

平日がお仕事の方も多いため、毎週土曜日に新宿四谷オフィスにて無料相談や顧問契約後のお打合せをさせていただいております。

お問い合わせフォームかお電話にてお問い合わせください。

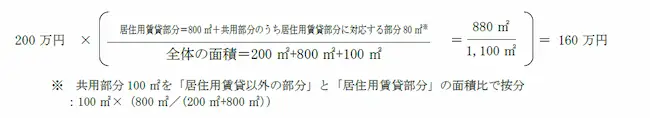

居住用と店舗等の併用建物の消費税還付の計算

建物のうち居住用と店舗等がある場合には、原則として床面積等で按分します。

その場合に、エントランスのように共有部分も按分することができます。

以下、国税庁の質疑応答集です。

<合理的区分の例> 建物全体の面積に占める居住用賃貸部分の面積の割合で合理的に区分する。

- 居住用賃貸建物の課税仕入れ等に係る消費税額:200万円

- 店舗(居住用賃貸以外の部分)の面積:200平方メートル、居住用賃貸部分の面積:800平方メートル

- 「居住用賃貸以外の部分」と「居住用賃貸部分」に共通して使用されるエントランスなどの共用部分の面積:100平方メートル

○居住用賃貸部分に係る課税仕入れ等の税額(仕入税額控除が制限される金額)=

アパート・マンションの消費税還付に関する税制改正について

令和2年 税制改正

居住用賃貸建物の取得等に係る消費税の仕入れ税額控除制度等の適正化

居住用賃貸建物の仕入れ税額控除を認めないこととなりました。

【期間】2020(令和2)年10月1日以降に購入した物件について適用

【例外】2020(令和2)年3月31日までに契約したものは、10月1日以降に引き渡しを受けても仕入れ税額控除の対象となります。

平成28年 税制改正

平成28年の税制改正でほとんどの消費税還付スキームはできなくなりました。

改正後でも消費税を還付しているケースは下記の通りです。

1、 購入時の課税売上割合が95パーセント以上

2、 その後3年間の課税売上割合が50パーセント以上

と、文章で書くととても簡単ですが、具体的にその内容を見てみましょう。

(令和2年改正後)ビル、ホテル、民泊等の建築費の消費税還付を受けるには

ステップ1、消費税還付が本当にトクか!?無料シミュレーションをする

まずは、物件購入の時期で消費税還付が可能かどうかをご確認ください。

その上で、本当に不動産の消費税還付を行うことが得なのかをシミュレーションします。

消費税還付は通常法人(合同会社や株式会社)を設立して行います。個人と法人では下記異なりますのでご注意ください。

1、個人で所有するのと法人で所有するので税率が違います。

個人で所有するほうが税率の低い人は注意が必要です。

2、法人を設立すると設立費用、不動産の移動登記費用、法人税の均等割り、税理士報酬などのコストがかかります。

3、法人所有で2棟目以降は、1棟ごとに法人を設立する場合は棟数の数だけ法人ができて管理が面倒になります。

4、ひとつの法人で複数棟数を持つことによって、銀行融資を受けやすくなることがあります。

などの事情を考慮して決定してください。

また、特殊事情として勤務先の会社の状況によって

○ 個人として不動産申告するとまずい

○ 法人の役員になるとまずい

○ 法人から役員報酬をもらうとまずい

などのケースも多くあります。

ステップ2 タイムスケジュールを考える

法人を設立して消費税還付を受けることが決まったら、タイムスケジュールを考えます。時間がかかるものもあります。

・物件の決定(土地の引き渡しの時期、建物の建築引き渡しの時期)

・融資の時期といつまでに法人が必要かの確認

・法人の設立日

・消費税還付の事業年度の決算日

・消費税還付のための届出書の提出期限

・消費税還付の申告書の提出期限

・消費税還付金額の入金予定日

ステップ3 消費税還付事業年度に適正な金額の課税売上高を計算

課税売上高とは・・・

商品の販売やサービスの提供等があたり、国内で行うものは大抵あてはまりますが、土地の売買や住宅の家賃など非課税売上高となるものもあります

全額還付される課税売上高を試算します。

ステップ4 2期目以降に適正に申告

2期目以降も、正しく決算申告を行います。

ステップ5 消費税免税事業者になる

年間売上高によっては、5期目より免税事業者となります。

税理士法人YFPクレアの不動産消費税還付サポート

まずは、不動産の消費税還付が可能かどうか、無料診断!

最初にヒヤリング&シミュレーションをさせて頂きます。

購入予定の不動産が、一棟ごとか、区分所有か。新築か中古か、戸建か、居住用か事業用か、不動産以外に収入があるかどうか、などオーナー様のご状況をヒヤリングさせて頂いた上で、消費税還付が可能かどうかをご相談させて頂きます。

初回相談は無料ですので、まずはお電話下さい。

※不動産の消費税の還付は容易ではありません。法改正により、以前より厳しくなっておりますので、過去に不動産購入時に消費税還付を受けたことある方もご注意ください。

不動産の消費税還付に関して豊富な実績!

税理士法人YFPクレアは不動産の消費税還付に関して豊富な実績があります。

| 年月 | 種類 | 税務署 | 還付額 |

|---|---|---|---|

| 2018年5月 | アパート | 板橋税務署 | 525万円 |

| 2018年7月 | アパート | 板橋税務署 | 360万円 |

| 2018年8月 | アパート | 柏税務署 | 298万円 |

| 2018年9月 | アパート | 保土谷税務署 | 292万円 |

| 2018年9月 | アパート | 日本橋税務署 | 279万円 |

| 2018年9月 | マンション | 船橋税務署 | 1,127万円 |

| 2018年11月 | アパート | 日本橋税務署 | 237万円 |

| 2018年12月 | アパート | 世田谷税務署 | 113万円 |

その他、実績多数

アパート・マンション以外でも、収益ビル、ホテル、民泊などの消費税還付

実際に弊社にて還付を行った事例の一部をご紹介いたします。

〇民泊用マンション購入

購入時期・・・・・令和2年1月

金額・・・・・・・建物 20,000,000円

消費税還付額・・・1,900,000円

〇ミニホテル建築(業務委託型)

購入時期・・・・・令和2年2月

金額・・・・・・・土地 110,000,000円

建物 70,000,000円

消費税還付額・・・6,500,000円

- 〇コンテナ購入(不動産所得)

購入時期・・・・・令和1年12月

金額・・・・・・・6,000,000円

消費税還付額・・・600,000円

顧問サービスで税務調査まで安心のフルサポート

不動産の消費税を還付を受けるのは、あくまでスタート地点であり、ゴールではありません。税理士法人YFPクレアでは、オーナー様が不動産の経営をしっかりできるようにサポートさせて頂きます。

一般的に、不動産の消費税還付を受けると、税務調査が入る確率が高くなります。消費税の還付を受けてもその後の税務署に提出する書類に不備がある場合は指摘を受ける可能性があります。税理士法人YFPクレアでは税務調査の立会もさせて頂きます。

>>>税務調査の立会サポート

特に税理士がいないと、税務調査官からの専門的な質問も全部オーナー様がこたえることになりますが、当事務所も立ち会うことによって、専門的な質問は当事務所のスタッフが答えたり、オーナー様にもわかりやすいようにお伝えすることが可能です。

費用

不動産の消費税還付・・・成功報酬なし

不動産所有法人の税務顧問料・・・33万円~/年額(消費税別)

(サービス内容:毎月の記帳、源泉税・決算税務申告)

※不動産消費税還付のプランは特別プランにつき、会社設立キャッシュバックは適用できません。

ご了承のほど、よろしくお願いします。