漫画家、小説家、同人誌、編集者などの執筆業の

税理士顧問と確定申告

税理士法人YFPクレアは作家・漫画家・同人誌・編集者などの関係者様の確定申告や税務・会計・経理のサポートを行っております。

\ 税理士法人YFPクレア/

執筆業サポートの圧倒的実績

相談件数累積302件

2020年に執筆業の税務サポートを強化してから徐々に相談件数を伸ばし、300件を超えました!

毎月契約実績あり

確定申告シーズン以外にも、毎月契約し、確定申告に向けて所得に合わせたサポートを行っております。

漫画家の税務コラム

平均課税や著作権、インボイスなど、執筆業に必要な税務の知識をコラムにして業界に貢献?応援中!

- 1. \ 税理士法人YFPクレア/ 執筆業サポートの圧倒的実績

- 1.1. 相談件数累積302件

- 1.2. 毎月契約実績あり

- 1.3. 漫画家の税務コラム

- 2. 漫画家、同人、作家、編集者… まずは出版業の税務・経理の特殊性をご理解下さい!

- 2.1. 印税収入や原稿料収入

- 2.2. 個人事業税は非課税!?

- 2.3. 収入が1000万円を超えると消費税が課税される!!

- 2.4. 労災保険に特別加入もできます

- 2.5. 経費は、作家や漫画家ならではのものが認められます

- 2.6. 急に収入が伸びた!そんな時に使える「五分五乗方式」

- 2.7. ちゃんと経理・税務をしないと大変なことに!!

- 2.8. 著作権は譲渡できます。ただし相続税がかかります。

- 3. 税理士法人YFPクレアの作家・漫画家・同人誌の税務・確定申告サポート

- 3.1. 面倒な経理は丸投げOK!!

- 3.2. 確定申告も行います!

- 3.3. 税金の相談もできます

- 3.4. 法人化!会社設立して節税もOK

- 3.5. チャットワークで円滑なコミュニケーション

- 4. 【超必見】漫画家・作家のための税務会計コラム!【知らないと損】

- 4.1. 漫画家の節税対策「平均課税の特例」~概要としくみについて~

- 4.1.1. 超過累進税率

- 4.2. 漫画家の節税対策「平均課税の特例」 ~変動所得と臨時所得について 2~

- 4.2.1. 「変動所得」

- 4.2.2. 「臨時所得」

- 4.2.3. まとめ

- 4.3. 漫画家の節税対策「平均課税の特例」 ~平均課税の適用条件~

- 4.4. 漫画家の節税対策「平均課税の特例」 ~平均課税の手続き~

- 4.5. 漫画家の節税対策「平均課税の特例」 ~具体的な計算例~

- 4.5.1. 1.平均課税対象金額を求める

- 4.5.2. 2.平均課税対象金額の5分の4を除いた所得金額に対する税金を求める

- 4.5.3. 3.平均税率を求める

- 4.5.4. 4.残りの平均課税対象金額の5分の4の所得に対して平均税率で税金を求める

- 4.5.5. 5.税額を合算する

- 4.5.6. まとめ

- 4.6. 著作権と税務上の取り扱い①~著作権の概要~

- 4.6.1. 「著作権」とは

- 4.6.2. 著作権を譲渡したら

- 4.6.3. まとめ

- 4.7. 著作権と税務上の取り扱い②~税法上の取り扱い~

- 4.7.1. 著作権の税務上の取り扱い

- 4.7.2. 発生しうる税金

- 4.8. 漫画家の著作権と税務上の取り扱い③~譲渡できるもの・できないもの~

- 4.8.1. 譲渡できない著作権「著作者人格権」

- 4.8.2. 譲渡できる著作権「著作財産権」

- 4.8.3. おわりに

- 4.9. 著作権と税務上の取り扱い④~あの国民的アニメから学ぶ著作権~

- 4.9.1. 著作権の保護期間

- 4.9.2. 国によって変わる著作権の保護期間

- 4.9.3. おわりに

- 4.10. 著作権と税務上の取り扱い⑤~保護期間終了後の著作物について~

- 4.10.1. 保護期間が満了した著作物

- 4.10.1.1. 著作者人格権

- 4.10.2. おわりに

- 4.11. 【漫画家も注意!】税務調査①

- 4.12. 【漫画家も注意!】税務調査②

- 4.12.1. 税務調査になった際に、税務調査官が確認していること

- 4.12.1.1. 売上の計上漏れ

- 4.12.1.2. 在庫の計上漏れ

- 4.12.1.3. プライベートな出費

- 4.12.1.4. 税金の計算を間違えていないか

- 4.12.2. おわりに

- 4.13. 漫画家の「源泉徴収とは」?

- 4.13.1. 1. はじめに

- 4.13.2. 2. 源泉徴収について

- 4.13.3. 3. 収入(売上)との関係

- 4.13.4. 4. 確定申告との関係

- 4.13.5. 5. まとめ

- 4.13.6. 6. おわりに

- 4.14. 消費税について知ろう!①

- 4.14.1. 1.はじめに

- 4.14.2. 2.消費税の税率

- 4.14.3. 3.消費税の納税義務者

- 4.14.4. 4.消費税の納税義務の免除

- 4.14.5. 5.まとめ

- 4.14.6. 6.おわりに

- 4.15. 消費税について知ろう!②

- 4.15.1. 1.はじめに

- 4.15.2. 2.消費税の対象となる取引

- 4.15.3. 3.まとめ

- 4.15.4. 4.おわりに

- 4.16. 消費税について知ろう!③

- 4.16.1. 1.はじめに

- 4.16.2. 2.消費税の非課税取引とは

- 4.16.3. 3.主な非課税取引

- 4.16.4. 4.漫画家のみなさまに関わりのありそうなもの

- 4.16.5. 5.まとめ

- 4.16.6. 5.おわりに

- 4.17. 消費税について知ろう!④

- 4.17.1. 1.はじめに

- 4.17.2. 2.消費税納付税額の計算方法「本則課税」

- 4.17.3. 3.消費税納付税額の計算方法「簡易課税」

- 4.17.4. 4.漫画家のみなさまに関わりのありそうなもの

- 4.17.5. 5.まとめ

- 4.17.6. 6.おわりに

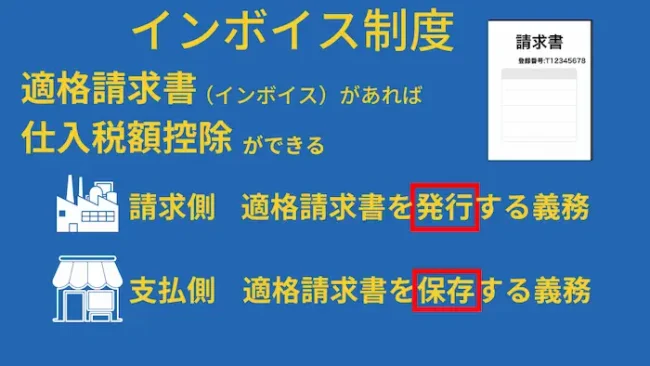

- 4.18. 事業者目線で消費税を知ろう!⑤~インボイス制度~

- 4.18.1. 1.はじめに

- 4.18.2. 2.インボイスとは

- 4.18.3. 3.インボイス「適格請求書」の要件

- 4.18.3.1. (ア)これまでの請求書の要件・・・区分記載請求書と言います。

- 4.18.3.2. (イ)適格請求書のため追加となる要件

- 4.18.4. 4.インボイス制度の影響① 仕入税額控除の計算

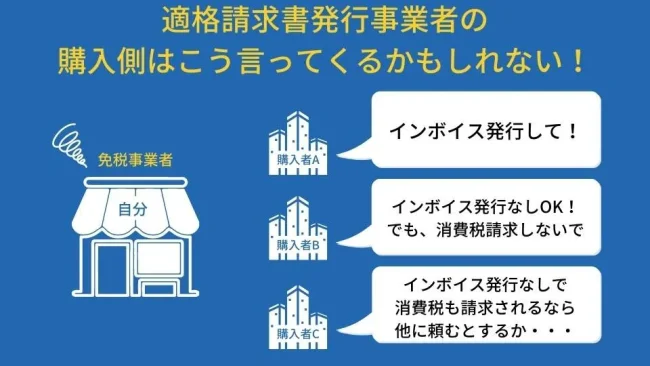

- 4.18.5. 5.インボイス制度の影響② 免税事業者の取引

- 4.18.5.1. 「価格改定して!」と言われる場合

- 4.18.5.2. 今まで通りの場合

- 4.18.5.3. 所得税の請求をしなかったら?

- 4.18.6. 6.まとめ

- 4.18.7. 7.おわりに

- 4.19. 事業者目線で消費税を知ろう!⑥~消費税と源泉徴収税の関係~

- 4.19.1. 1.はじめに

- 4.19.2. 2.源泉徴収税についておさらい

- 4.19.3. 3.消費税が関わる場合の源泉徴収の計算

- 4.19.4. 4.源泉税額計算の具体例

- 4.19.5. 5.まとめ

- 4.19.6. 6.おわりに

- 4.20. 事業者目線で消費税を知ろう!⑦~源泉徴収の対象~

- 4.20.1. 1.はじめに

- 4.20.2. 2.源泉徴収の対象

- 4.20.3. 3.アルバイト給与とアシスタント原稿料等の違いについて

- 4.20.3.1. 雇用契約により労働を管理している場合には給与

- 4.20.3.2. 労働管理は行わず業務委託契約による1ページいくらなどの成果報酬の場合は外注費

- 4.20.4. 4.弁護士や税理士等に支払う報酬・料金に係る源泉徴収

- 4.20.5. 5.まとめ

- 4.20.6. 6.おわりに

- 4.21. 【漫画家向け】事業者目線で消費税を知ろう!⑧~支払調書~

- 4.21.1. 1.はじめに

- 4.21.2. 2.支払調書とは

- 4.21.3. 3.「報酬、料金、契約金及び賞金の支払調書」の提出範囲(一部のみ)

- 4.21.4. 4.アシスタント原稿料等を支払っている場合

- 4.21.5. 5.弁護士や税理士等に支払っている場合

- 4.21.6. 6.印税・原稿料収入を受け取っている場合

- 4.21.7. 7.支払調書の金額について

- 4.21.8. 8.まとめ

- 4.21.9. 9.おわりに

- 4.22. 漫画家のみなさんにもおすすめ「ふるさと納税」

- 4.22.1. はじめに

- 4.22.2. ふるさと納税とは

- 4.22.2.1. ふるさと納税のメリット

- 4.22.2.2. ふるさと納税のデメリット

- 4.22.3. ふるさと納税の流れ

- 4.22.3.1. ワンストップ特例について

- 4.22.3.2. ワンストップ特例の注意点

- 4.22.4. ふるさと納税の上限額について

- 4.22.5. おわりに

- 4.23. 漫画家の年末調整

- 4.23.1. はじめに

- 4.23.2. 年末調整とは

- 4.23.2.1. 年末調整の対象者

- 4.23.2.2. 一定の書類(いわゆる〇扶)について

- 4.23.2.3. 年末調整で計算できるもの

- 4.23.3. 年末調整の流れ

- 4.23.4. まとめ

- 4.23.5. おわりに

- 4.24. 【漫画家必見】特有の経理「変動所得と平均課税」

- 4.24.1. はじめに

- 4.24.2. 変動所得とは

- 4.24.3. 平均課税とは

- 4.24.3.1. 平均課税の適用要件

- 4.24.3.2. 平均課税の計算方法

- 4.24.3.3. 平均課税の計算例

- 4.24.4. 住民税への影響について

- 5. まとめ

- 5.1.1. おわりに

- 5.1. コミック市場と確定申告

- 5.2. 漫画家さん必見!副業と本業の境目について

- 5.3. 薬屋のひとりごと(作画)ねこクラゲさん無申告【漫画家さんの脱税】

- 5.4. 漫画家必見!所得税の予定納税とは?減額申請で賢く節税する方法

- 5.5. 申告漏れペナルティと領収書の整理について

- 5.6. 開業届はいつ出すの?漫画家のための開業届ガイド!

- 5.6.1. そもそも開業届ってなに?

- 5.6.2. 青色申告を始めるため、開業届と一緒に「青色承認申請書」も出しましょう

- 5.7. 【同人作家さんのための確定申告ガイド】イベント売上・経費・棚卸までしっかり解説!

- 5.7.1. 確定申告のためのあれこれ

- 5.7.1.1. ◎現金売上のケース

- 5.7.1.2. ◎通販での売上のケース

- 5.7.1.3. ◎主な経費について

- 5.7.1.4. ◎12月31日には棚卸を

- 5.7.2. ご不明な点は、ご相談ください

- 6. スタッフ紹介

- 7. 漫画家の確定申告の料金

- 8. 初回相談【無料】

漫画家、同人、作家、編集者…

まずは出版業の税務・経理の特殊性をご理解下さい!

作家・漫画家・同人誌・編集者の経理や税務はものすごく特殊です!ご注意ください!

印税収入や原稿料収入

最近では本業として作家や漫画家をされている方もいらっしゃれば、

副業として作家・漫画家、同人作家をされていらっしゃる方もいらっしゃいます。

作家や漫画家の場合、印税や原稿料収入があり

確定申告には出版社から送られてくる「支払調書」を使用します。

サラリーマンをしている場合は会社から「源泉徴収票」をもらうので、

支払調書と源泉徴収票を合わせて確定申告をします。

他にもファンや関係者から車や貴金属をプレゼントされた場合も申告の対象となりますのでご注意ください。

個人事業税は非課税!?

作家、漫画家などの文筆業は個人事業税が非課税となります。

ただし、グッズ販売や関連収入は事業税が課税されるものもありますので、申告前にご相談ください。

収入が1000万円を超えると消費税が課税される!!

年間の収入が1000万円をこえると、その2年後から消費税が課税されます。

消費税は原則方式と簡易課税方式の2種類の申告方法がありますので、シミュレーションが必要となります。簡易課税を選ぶ場合には、かならず前年までに申請が必要ですので、お早めにご相談ください。

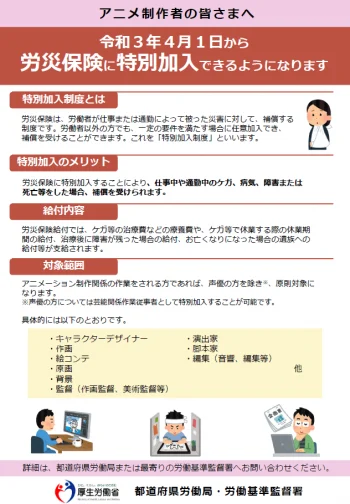

労災保険に特別加入もできます

2021年4月からアニメーション制作者も労災保険に加入できるようになりました。

仕事中や通勤途中でのケガ、病気、障害、市冒頭をした場合、保証が受けられます。

対象になるアニメ制作者には、キャラクターデザイナー、作画、絵コンテ、原画、拝啓、監督、演出家、脚本家、編集が含まれます。

詳しくは、画像をクリックすると大きくご覧いただけます。

経費は、作家や漫画家ならではのものが認められます

税務の申告の際に言う「経費」は、収入を生み出すためにかかった費用を指します。ただし、通常の生活でも使うような費用は経費にはなりません。

しかし、作家や漫画家の場合には、普通のビジネスでは経費に認められないようなものも、経費として認められます。

例えば、取材にかかった費用。

取材をするために出張した場合、仕事になる部分と観光の部分があるかと思います。漫画家や作家の場合は一部経費として認められます。

経費の上げ方は0%、50%、70%、100%と段階的に変わりますが、その見極めは引き受けるお仕事の内容や取材や作品の内容にもよって変わります。

このような税務的判断が必要なので、作家や漫画家の税務をするには税理士ならば誰でもできるわけではなく、経験が必要です。

同様に、マンガを書くために衣装を購入される場合も一部経費にできます。

ただし、実際に街中で着れるような服だと経費にすることは出来ません。

取材にかかった費用と同様に非常に繊細な判断になりますのでしっかりヒヤリングを行ったうえで、税務的判断は必要になります。

また、作業している家の家賃も一部経費にすることができます。

お仕事に使っている部分の家賃を按分することになりますが、最大は50%と言われることが多いです。

それ以上にお仕事スペースがあったとしても50%以上にすると税務署から注意があるかもしれないです。ご注意ください。

急に収入が伸びた!そんな時に使える「五分五乗方式」

急に人気作家になり、1年で劇的に収入が伸びた場合、使えるのが五分五乗方式です。

五分五乗方式とは、急激に収入が伸びたその部分(臨時所得の部分)の金額の5分の1に相当する金額に税率を乗じ、その計算下金額を5倍して税額を計算する方式を言います。

五分五乗方式は劇的に収入が伸びた場合にのみ使える税制の1つです。

使える職業も限られており、漫画家や作家は使えますが、イラストレイターは使えませんのでご注意ください。

ちゃんと経理・税務をしないと大変なことに!!

作家や漫画家の税務や経理は特殊です。

確定申告を3月15日までに毎年しなければなりません。

後回しにしたことで、土壇場で申告したことで間違いがあって多く税金を払うことになったり、逆に何もかも経費にしたら税務調査が入って否認されてしまったり、最悪の場合は脱税行為をしてしまえばファンや関係者の信用を失う結果にもつながりかねません。

ちゃんと経理・税務を行って、クリーンな作家活動を♪

著作権は譲渡できます。ただし相続税がかかります。

著作権は使用させることも出来ますが、譲渡することができます。

また、贈与や相続時には法律にもとづき評価されて税金もかかります。

(著作権の評価)

148 著作権の価額は、著作者の別に一括して次の算式によって計算した金額によって評価する。ただし、個々の著作物に係る著作権について評価する場合には、その著作権ごとに次の算式によって計算した金額によって評価する。(昭47直資3-16・平11課評2-12外改正)

年平均印税収入の額×0.5×評価倍率

上の算式中の「年平均印税収入の額」等は、次による。(1) 年平均印税収入の額 課税時期の属する年の前年以前3年間の印税収入の額の年平均額とする。ただし、個々の著作物に係る著作権について評価する場合には、その著作物に係る課税時期の属する年の前年以前3年間の印税収入の額の年平均額とする。

(2) 評価倍率 課税時期後における各年の印税収入の額が「年平均印税収入の額」であるものとして、著作物に関し精通している者の意見等を基として推算したその印税収入期間に応ずる基準年利率による複利年金現価率とする。

国税庁 第7章無体財産権 第一節特許権及びその実施権

税理士法人YFPクレアの作家・漫画家・同人誌の税務・確定申告サポート

面倒な経理は丸投げOK!!

面倒な経理は丸投げでOK!!!

経費のレシートや通帳のコピーなど、必要書類を弊社に送っていただきましたら、会計ソフトへの記帳は弊社の方で行います。

面倒な手間が省き、本業に集中ができると喜ばれています。

確定申告も行います!

弊社で記帳をしたデータをもとに、弊社で確定申告を行います。

税務署に赴く必要もありません。ご自身で不安に思いながら確定申告をするよりも、プロに任せて正しく申告しましょう!

税金の相談もできます

「今年はいくら税金がかかる?」

これは興味のあるご質問かと思います。

税理士法人YFPクレアでは、収入・経費が予想できる場合は納税のシミュレーションを行うこともできます。

そのうえで、税金を抑えられる方法がないかを検討させて頂きます。

平均課税を使うことも可能です。

法人化!会社設立して節税もOK

売上が大きくなってきたら法人化も検討して、賢く節税をしましょう!

社会保険料の負担や、家族構成によりますのでいくら以上の利益だと法人が有利ですとは言えませんが、

所得が1000万円近くになってきたら、法人成りのシミュレーションをお勧めします。

税理士法人YFPクレアでは法人成りの簡易シミュレーションを無料で行っています。

法人成りしたほうが良いのかな?と思ったらお気軽に申し込んでください。

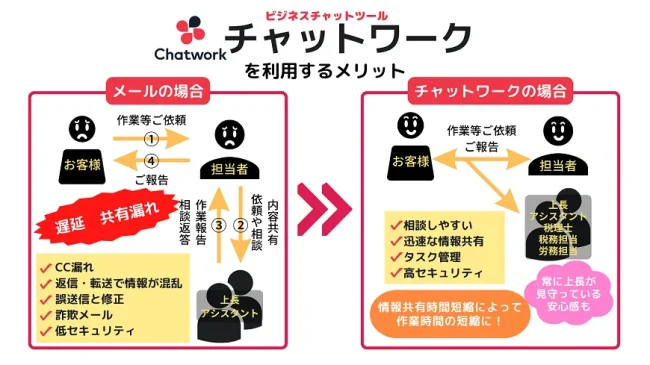

チャットワークで円滑なコミュニケーション

税理士法人YFPクレアは、全スタッフがチャットワーク導入済みです。

チャットワークは、LINEのようなチャットツールで、ビジネス用に特化されています。

- 官庁も採用する高セキュリティ

- 添付ファイルの保存期間も長い

- 検索もスムーズ

- 電話やテレビ会議の機能があるからが都合次第ですぐに相談も可能

- 税理士、税務担当、労務担当を含めた情報共有

もちろん、チャットワークなしでも、メールや電話での対応は可能ですが、

チャットワークをご利用頂くことで、より迅速に、より相談しやすくなるのでオススメしております。

【超必見】漫画家・作家のための税務会計コラム!【知らないと損】

漫画家の節税対策「平均課税の特例」~概要としくみについて~

漫画家の節税対策「平均課税の特例」~概要としくみについて~

※この記事は2022年3月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

本日は「平均課税制度」についてのお話でございます。

漫画家の皆様は「原稿料」「印税」などが発生し、年によって売上が全く変わってくる、

そして、所得税が上がり納税額も多くなることがありませんか?

今まで、1つの作品を制作するのにかけた労力は数年にわたるにもかかわらず、

発売された年の所得であり、その所得に対して、所得が大きいと高い税率になってしまう(=累進課税)では酷であろうということで、所得の変動が大きい業種においては、

「平均課税」といって、前2年分とその年で平均した課税をしましょうというものになります!

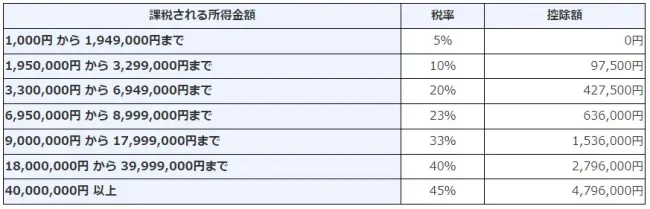

超過累進税率

まず、所得税の税率は超過累進税率というものが採用されています。

「超過累進税率とは」・・・課税される所得金額に応じて5%から45%の7段階に区分されている税率のこと。

この超過累進税率では、課税所得の浮き沈みが激しい業種等では、複数年で見た時の税負担が重くなることが考えられます。

そういった収入が急激に増えた場合や、変動が激しい方に対する調整措置が「平均課税」というものです。

所得税のサンプル

| Aさんの例 | Bさんの例 | |

|---|---|---|

| 2020年の課税所得 | 360万 | 200万 |

| 2021年の課税所得 | 40万 | 200万 |

2年分の課税所得はどちらも同じ400万ですが、

所得税額が違います。(計算の税率と控除額は国税庁等に記載のあるものを使用。)

| Aさんの例 | Bさんの例 | |

|---|---|---|

| 2020年 | 360万×20%-427,500=292,500 | 200万×10%-97,500=102,500 |

| 2021年 | 40万×5%=20,000 | 200万×10%-97,500=102,500 |

| 2年間の合計 | 31万2,500円 | 20万5,000円 |

このAさんとBさんの差を調整するために採用されるのが平均課税制度でございます。

長くて読むのが大変かと思いますので、本日は平均課税の概要や仕組みについてのお話でございました。

自分にも適用ができるのではと感じた方や、ご興味のある方はぜひご連絡ください。

次回は

漫画家の節税対策「平均課税の特例」~変動所得と臨時所得について~

こちらをお話できたらと思います。

最後までお読みいただきありがとうございます。

漫画家の節税対策「平均課税の特例」

漫画家の節税対策「平均課税の特例」

~変動所得と臨時所得について 2~

※この記事は2022年4月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

前回の漫画家の節税対策①「平均課税の特例」~概要としくみについて~の続きとなります。

前回のコラムもあわせて読んでいただければ幸いです。

前回、平均課税のざっくりとしたしくみについてお話しました。しかし、平均課税と言われてもイメージがわかないかと思います。

今回は、少し税務専門のお話になりますが、お付き合いください!

平均課税の前提となるものが、「変動所得」「臨時所得」です。

まずはそれらについて詳しく見ていきましょう。

「変動所得」

漁業や養殖による所得、原稿料、印税、著作権料などの事業所得や雑所得に分けられるもの。

一例

・漁獲もしくはのりの採取による所得

・はまち、まだい、ひらめ、真珠等の養殖から生ずる所得

・原稿、作曲の報酬による所得

・著作権の使用料による所得

変動所得は法律で定められており、上記以外は該当しません。

またこれらの変動所得であっても、実際に急な変動がなければ認められません。

漫画家の皆様はこれに当てはまります!

「臨時所得」

契約金や不動産の権利金などの対価、公害の補償金などのもの。

一例

・プロ野球選手などの契約金で報酬の2年分以上であるもの

・土地や建物を3年以上貸し付ける場合の対価。(礼金、返還不要の敷金、権利金等)

・公共事業の事業所得の補償金など

臨時所得は法令で例示されているだけで、実際に該当するかどうか判断が難しい部分となります。

該当しそうな場合には、税務署や税理士に確認するのが一番です。

この「変動所得」や「臨時所得」が「変動所得・臨時所得の平均課税計算書」を記載する際や、適用条件に当てはまっているかの判断に必要となります。

まとめ

本日は変動所得と臨時所得についてお話させていただきました。

難しい内容ではありますが、平均課税とは切り離すことのできない重要なお話なので、覚えていただけたら幸いです。

また、少しでも「私、該当するかも?」と気になる方はぜひ、税理士法人YFPクレアへお問い合わせください!

次回は、漫画家の節税対策「平均課税の特例」~平均課税の適用条件~

をお話できたらと思います。

最後までお読みいただきありがとうございます。

漫画家の節税対策「平均課税の特例」

漫画家の節税対策「平均課税の特例」

~平均課税の適用条件~

※この記事は2022年4月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

こちらは前回までのお話を読んだ方向けのお話になっております。

漫画家の節税対策①「平均課税の特例」~概要としくみについて~

漫画家の節税対策①「平均課税の特例」~変動所得と臨時所得について~

前回までのコラムもあわせて読んでいただければ幸いです。

今回は平均課税の適用条件について詳しくお話できたらと思います。

所得が多いときに平均課税を利用し、少ない時に超過累進税率を使用といったことができないように、一定の要件がございます。

❶まず前提に、「変動所得」や「臨時所得」に当たるものが本年中にあること。

漫画家の皆様は変動所得に当たるものがあることを前回お話させていただきました。

*まだご覧になっていない場合は、【漫画家の節税対策①「平均課税の特例」~変動所得と臨時所得について~】で詳しく記載させていただいておりますので、ご一読いただけますと幸いです。

❷次の条件に当てはまる場合。

・所得が変動所得だけの時、変動所得がその年の総所得の20%以上であること。

※過去2年間に変動所得がある場合、その平均額をこえる場合に限る。

・所得が臨時所得だけのとき、臨時所得がその年の総所得の20%以上であること。

・変動所得と臨時所得の両方があるとき、その年の変動所得と臨時所得の合計がそのとしの総所得の20%以上であること。

※その年の変動所得が、過去2年間の変動所得額の平均以下の場合は、

その年の臨時所得のみが20%以上であること。

変動所得と臨時所得と通常の所得があっても、変動所得と臨時所得の合計が総所得の20%以上を占めていれば、平均課税が適用できます。

20%を超えていない場合は、総所得を超過累進税率で計算する通常の方式となります。

文字でお伝えするのはなかなか難しいです。

文字だけで理解するのも難しいかもしれません。

色々と適用の条件を記載させていただきましたが、判断が難しい場合は税理士に相談が一番かと思います。

もし、「該当するかも?」と気になった方はぜひ、税理士法人YFPクレアへお気軽にお問い合わせください。

本日は変動所得と臨時所得についてと平均課税の適用条件の2点についてお話させていただきました。

自分にも適用ができるのではと感じた方や、ご興味のある方はぜひご連絡ください。

次回は漫画家の節税対策「平均課税の特例」~平均課税の手続き~をお話できたらと思います。

最後までお読みいただきありがとうございます。

漫画家の節税対策「平均課税の特例」

漫画家の節税対策「平均課税の特例」

~平均課税の手続き~

※この記事は2022年5月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

こちらは前回までのお話を読んだ方向けのお話になっております。

漫画家の節税対策①「平均課税の特例」~概要としくみについて~

漫画家の節税対策①「平均課税の特例」~変動所得と臨時所得について~

漫画家の節税対策①「平均課税の特例」~平均課税の適用条件~

前回までのコラムもあわせて読んでいただければ幸いです。

分かりにくく感じる方もいるかもしれませんが、その際は税理士法人YFPクレアへお問い合わせ頂ければ幸いです。

本日はいよいよお手続きについてのお話です。

平均課税の適用のためには申告が必要となります。

「変動所得・臨時所得の平均課税の計算書」に必要事項を記載して確定申告します。

こちらは申告書に添付するもので申告書とは別途作成の必要がございます。

国税庁から入手でき、手引きも公開されているのでそれらを参考に自分でも提出することが可能かと思います。

変動所得と別の所得があれば、必要経費も別に記入しなければなりません。

青色申告をしていれば、変動所得とそのほかの所得の金額比率によって青色申告特別控除を割り振ることになります。

前々年または前年の申告で平均課税を使用したかどうかではなく、それぞれの年の変動所得の金額を記入します。

そのため日々の事業活動の中で、変動所得や臨時所得に関係のある取引と、関係のない取引を分けて丁寧に細かく管理しておくことが必要となります。

会計システムなしではなかなか管理が難しいかもしれません。

これらの管理は手間も時間もかかります。また事業者ごとに状況も異なりますので、税務相談の窓口の活用や税理士の活用をご検討いただけますと幸いです。

また平均課税は平成23年12月に改正があり、平均課税を適用しなかった場合に、過去の修正ができるようになりました。

平均課税の更正の請求は5年遡ることが可能ですので、去年だけではなく、おととし使えたといった場合や、3年前に使えたなという方の修正もできます。

自分にも適用ができるのではと感じた方や、平均課税の更正の請求をご検討中の方、ご興味のある方はぜひ税理士法人YFPクレアへご連絡ください。

次回は

漫画家の節税対策「平均課税の特例」~具体的な計算例~

こちらをお話できたらと思います。

最後までお読みいただきありがとうございます。

漫画家の節税対策「平均課税の特例」

漫画家の節税対策「平均課税の特例」

~具体的な計算例~

※この記事は2022年5月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

こちらは前回までのお話を読んだ方向けのお話になっております。

・漫画家の節税対策①「平均課税の特例」~概要としくみについて~

・漫画家の節税対策①「平均課税の特例」~変動所得と臨時所得について~

・漫画家の節税対策①「平均課税の特例」~平均課税の適用条件~

・漫画家の節税対策①「平均課税の特例」~平均課税の手続き~

前回までのコラムもあわせて読んでいただければ幸いです。

本日は平均課税制度が適用できる場合の具体的な計算例をみていきます。

総所得金額 35,000,000円

内訳 変動所得20,000,000円 臨時所得10,000,000円

前々年と前年の変動所得の合計12,000,000円

1.平均課税対象金額を求める

臨時所得+(変動所得-前々年と前年の変動所得の合計額の50%)=平均課税対象金額

※前々年と前年に変動所得が無い場合は、単純に変動所得の合計となります。

例.10,000,000円+(20,000,000円-12,000,000×50%)=24,000,000円

2.平均課税対象金額の5分の4を除いた所得金額に対する税金を求める

※超過累進税率を用いる(計算の税率と控除額は国税庁等に記載のあるものを使用。)

総所得金額-平均課税対象金額×5分の4=所得金額

所得金額×超過累進税率=税額

例.35,000,000円-24,000,000円×5分の4=15,800,000円(対象となった所得)

15,800,000円×33%-1,536,000円=3,678,000円(税金)

3.平均税率を求める

税金÷対象となった所得=平均税率(小数点以下切り捨て)

例.3,678,000円÷15,800,000円=23%

4.残りの平均課税対象金額の5分の4の所得に対して平均税率で税金を求める

平均課税対象金額×5分の4=平均課税対象金額の5分の4

平均課税対象金額の5分の4×平均税率=税額

例.24,000,000円×5分の4=19,200,000円

19,200,000円×23%=4,416,000円(税金)

5.税額を合算する

上記の2.で計算した税額+上記の4.で計算した税額=税金

例.3,678,000円+4,416,000円=8,094,000円

※平均課税を用いず、超過累進税率を用いた場合

35,000,000円×40%-2,796,000円=11,204,000円

平均課税を使用すると3,110,000円納税額が減ります。

まとめ

具体的な計算例があると、節税がイメージしやすくなったでしょうか。

漫画家の皆様は、平均課税を使用することで税額に大きな違いが出ることがございますので、ご相談いただければ幸いです。

平均課税は更正の請求も可能でございます。

漫画家の皆様や作家の皆様の節税のお力になれるよう頑張りますので、自分にも適用ができるのではと感じた方や、ご興味のある方はぜひ税理士法人YFPクレアへとご連絡ください。

長々と平均課税のコラムを書かせていただきましたが、平均課税については今回が最後となります。

最後までお読みいただきありがとうございます。

著作権と税務上の取り扱い①~著作権の概要~

著作権と税務上の取り扱い①~著作権の概要~

※この記事は2022年6月に書かれたものです。

ご覧いただきありがとうございます。YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

今回は著作権についてのお話になります。

近年、著作権侵害についてよく耳にするかと思いますが、著作権やその侵害についてちゃんと理解できている方は少ないのではないでしょうか。

今回は著作権についてのお話をさせていただきますので、ご参考にしていただければ幸いです。

「著作権」とは

著作権と一括りにされていますが、その権利はとても多岐にわたります。

大枠としては、

- 著作財産権

著作者が著作物に対し有する、財産的利益を保護する権利です。 - 著作者人格権

著作者の人格や思想を保護するための権利です。

こちらは著作者が亡くなると同時に消滅します。

著作権とは、著作物の財産的な価値を著作者に固有のものとして保護の対象としたものになります。

この著作権は著作物を創作した時点で発生し、権利を得る手続き等は必要ないもので、これを「無方式主義」といいます。

著作権の保護期間はほとんどの場合、著作者の生存年間及びその死後70年間になります。

著作権を譲渡したら

上記著作権のうち、「著作財産権」は譲渡が可能です。

ゲームイラスト等に多く、漫画家では稀なケースとの事ですが、著作権料を含めて買い取りなどの事もあるようです。

著作権を譲渡すると、著作権が譲受人へ移転します。

そのため、たとえ作者自身でも、著作権の譲渡後には著作物を原則利用できなくなります。

譲受人に無断での利用となると、著作権侵害となり、差し止めや損害賠償となることがありますので注意が必要です。

著作権侵害は著作権を所持している人が重要になります。

上記のように、作者自身であっても著作権の侵害となる場合がございますので、ご注意ください。

まとめ

著作権は昔と比べ、取締が厳しくなっております。

企業や出版社も自衛策として無断流用にならないように、最初から著作権譲渡の条件を提示することも増えてきたとの事です。

次回は、「著作権と税務上の取り扱い②~税法上の取り扱い~」と題しまして、著作権の税法上取り扱いについてお話いたしますので、どんな申告が必要なのかなどのお話ができればと思います。

難しい話が続きますので、ご面倒な方はぜひ税理士法人YFPクレアへご連絡ください。

弊社には漫画家の皆様の業種に特化した担当が多数在籍しております。

申告の際には尽力いたしますので、ご依頼お待ちしております。

最後までお読みいただきありがとうございます。

次回もお読みいただければ幸いです。

著作権と税務上の取り扱い②~税法上の取り扱い~

著作権と税務上の取り扱い②~税法上の取り扱い~

※この記事は2022年7月に書かれたものです。

ご覧いただきありがとうございます。YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

今回は著作権の税法上の取り扱いについてのお話になります。

著作権と税務上の取り扱い①~著作権の概要~

こちらの続きとなりますので、合わせてご参考にしていただければ幸いです。

前回は著作権がどのような権利なのかお話させていただきました。

基本的には法律の話であまり税務とは関係がない話が多かったかと思います。

今回はいよいよ税理士の出番です。

税務上の取り扱いについてお話させていただきます。

著作権の税務上の取り扱い

まずは、取り扱いについてです。

著作権は無形固定資産に該当いたします。

ですが、減価償却資産には該当しないため、非減価償却資産としての取り扱いになります。

無形固定資産とは、物理的な形態はないが、1年を超えて利用される資産であり、権利や特許権などがあげられます。

非減価償却資産とは、時の経過や使用によって価値が減少しないものであり、土地などがあげられます。

(資産計上したものの多数は減価償却費として耐用年数で分割して経費計上します。

時の経過とともに価値が減少するためこのような処理となります。

このような資産を減価償却資産といいます。

例:パソコン、カメラ、エアコン設備等 また例のような形のあるものを有形固定資産といいます。)

発生しうる税金

先ほど著作権は資産であることをお話しました。

そして資産を譲渡した場合、譲渡所得として所得税の対象となります。

そのため、著作権を譲渡した場合にも、申告の対象となりますのでご注意ください。

また、著作権は財産の一種であるため、相続税や贈与税の課税対象にもなります。

漫画家さんの場合、亡くなった後も作品は残り、作品が売れた際には印税が発生するかと思います。

この印税を著作者以外が受け取るためには相続や譲渡が必要となります。

著作権譲渡をお考え中の方や本年中に既に譲渡された方、ぜひ税理士法人YFPクレアへご連絡ください。

弊社では漫画家の業種に特化した担当や相続や贈与に特化した担当が多数在籍しております。

場合によっては相続の担当なども含めてお話が可能でございます。

少しでも皆様のお力になれればと思っておりますので、些細なことでもご相談や申告のご依頼お待ちしております。

次回は著作権の譲渡できるものと譲渡できないものについて解説したいと思っております。

難しい話が続きますので、ご面倒な方や、忙しくてなかなかまとまった時間が取れない方は、弊社の記帳代行プランをぜひご活用ください。

最後までお読みいただきありがとうございます。

次回もお読みいただければ幸いです。

漫画家の著作権と税務上の取り扱い③~譲渡できるもの・できないもの~

漫画家の著作権と税務上の取り扱い③~譲渡できるもの・できないもの~

※この記事は2022年7月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

今回は著作権の譲渡についてのお話になります。

著作権と税務上の取り扱い①~著作権の概要~

著作権と税務上の取り扱い②~税法上の取り扱い~

上記、前回までのお話の続きになりますので、合わせてお読みいただければ幸いです。

前回までで著作権が譲渡できることについてお話してきました。

ただ著作権の譲渡と言っても、すべての権利が譲渡できるわけではないのです。

今回はそのことについて詳しくお話させていただきます。

譲渡できない著作権「著作者人格権」

これは著作者の人格や思想を保護するものです。

譲渡はできず、著作者が亡くなった際は、この権利は消滅いたします。

譲渡できる著作権「著作財産権」

著作財産権には、さまざまな権利が含まれています。

- 複製権 著作物を印刷や複写などの方法で、別の形に再製する権利

- 上映権 著作物を公に上映する権利

- 展示権 美術品などの著作物等を公に展示する権利

調べると上記の他にもたくさんの権利があります。

著作権の譲渡をする際には契約書をよく確認することはもちろん、著作者人格権の放棄等の記述がないかなどの注意が必要です。

著作権の相続や贈与、譲渡等が発生した際にはぜひご相談ください。

おわりに

著作権などの話は、一般社会ではなかなか表に出ない情報かと思います。

法律では、制作物は製作者に帰属するものでございます。

なんのために著作権があるのか、何を保護しているのか。

自分が他の人の著作権を侵害していないか。

会社員であれば考える機会は多くはないですが、漫画家の皆様にはとても身近なものかと思います。

既にご存知の方も、この機会に今一度著作権についてご一考いただけましたら幸いでございます。

漫画家の皆様は連載や単行本の作成等、常に締め切りに追われて忙しくされているかと思います。

お忙しい方や、入力に不慣れな方に向けて弊社では記帳代行プランを用意しております。

詳しくは税理士法人YFPクレアへご連絡ください。

弊社には漫画家の皆様の業種に特化した担当が多数在籍しております。

申告の際には尽力いたしますので、ご依頼いただけますと幸いでございます。

次回は、著作権と税務上の取り扱い④~あの国民的アニメから学ぶ著作権~

もはや国民的アニメ、男の子の元に未来からロボットがやってきて、様々な道具をポケットから出して問題を解決していくという。あのアニメです。

皆様も一度は見たことがあるのではないでしょうか。

あのアニメを元に次回は著作権についてお話をさせていただきます。

最後までお読みいただきありがとうございます。

次回もお読みいただければ幸いです。

著作権と税務上の取り扱い④~あの国民的アニメから学ぶ著作権~

著作権と税務上の取り扱い④~あの国民的アニメから学ぶ著作権~

※この記事は2022年9月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

今回は詳しい著作権についてあの国民的アニメを元にお話させていただきます。

著作権と税務上の取り扱い①~著作権の概要~

著作権と税務上の取り扱い②~税法上の取り扱い~

著作権と税務上の取り扱い③~譲渡できるもの・譲渡できないもの~

前回までのお話の続きになりますので、合わせてお読みいただければ幸いです。

著作権の保護期間

もはや国民的アニメ、男の子の元に未来からロボットがやってきて、様々な道具をポケットから出して問題を解決していくという。あのアニメです。皆様も一度は見たことがあるのではないでしょうか。

以前のコラムで著作権の保護期間はほとんどの場合、死後70年とお伝えしました。

この保護期間について詳しくお話します。

| 著作物の種類 | 保護期間 |

|---|---|

| 実名の著作物 | 死後70年 |

| 無名・ペンネームの著作物 | 公表後70年 |

| 顔と名前が一致する(周知の)ペンネームの場合の著作物 | 死後70年 |

| 団体名義、法人名義等の著作物 | 公表後70年 |

| アニメや映画等の著作物 | 公表後70年 |

保護期間は公表か死後の翌年の1月1日から起算します。

あのアニメの原作者様は1996年に亡くなっています。

ペンネームですが、ネットなどでお写真を見ることができ、周知されているペンネームかと思いますので、著作権の保護期間は死後70年となり、2066年12月31日まで保護されます。

また、アニメや映画は原作を元にした映像の著作物となりますので、漫画とは保護期間が異なり、公表後70年です。

あの国民的アニメは第1話が1979年に放送されたそうです。

アニメ等の著作物は公表後70年になるので、第1話の著作権は2049年12月31日まで保護されます。

このように、アニメと原作の漫画では保護期間が異なっております。

譲渡等の際にはご注意ください。

国によって変わる著作権の保護期間

著作権の保護期間は国によって違います。

日本では2018年に50年だったものが70年に延長になりました。

最長はメキシコの100年、アメリカは70年、中国は50年となっております。

メキシコの著作物でも、日本で使用する際には70年が経過していれば大丈夫ですが、メキシコでは保護期間になりますので、メキシコでは使用できません。

中国で50年経過し保護期間が終了したものは著作権保護期間の相互主義により、本国での保護期間以上に保護する必要はないとされています。そのため日本でも50年を経過していれば保護期間は終了しています。

海外の著作物でも安易に使用できないので、注意が必要です。

おわりに

漫画家の皆様には著作権の譲渡、場合によっては贈与や相続などが発生することもあるかと思います。

弊社では、相続や贈与などについて詳しい担当も在籍しておりますので、著作権などでお心当たりのある方は、ぜひ弊社におまかせください。

月次の入力から確定申告、譲渡申告、場合によっては相続の担当も合わせて皆様の申告に合わせて対応させていただきます。

次回は

著作権と税務上の取り扱い⑤~保護期間終了後の著作物について~

著作権の保護期間が終了したものについてお話します。

著作権について長く話してきましたが、次回が最後になります。

最後までお読みいただきありがとうございます。

次回もお読みいただければ幸いです。

著作権と税務上の取り扱い⑤~保護期間終了後の著作物について~

著作権と税務上の取り扱い⑤~保護期間終了後の著作物について~

※この記事は2022年9月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

今回は著作権の保護期間が終了したものについてお話します。

著作権と税務上の取り扱い①~著作権の概要~

著作権と税務上の取り扱い②~税法上の取り扱い~

著作権と税務上の取り扱い③~譲渡できるもの・譲渡できないもの~

著作権と税務上の取り扱い④~あの国民的アニメから学ぶ著作権~

前回までのお話の続きになりますので、合わせてお読みいただければ幸いです。

著作権は譲渡が可能ですが、その保護期間もとても重要なのを前回お話させていただきました。

今回は、著作権の保護期間が終了したものはどのような取り扱いになるのかをお話していきます。

ご存知の方は、復習の意味もかねて一緒におさらいしていただければ幸いです。

保護期間が満了した著作物

著作権保護期間が満了すると、基本的にはその著作物はPD(パブリックドメイン)として誰でも自由に利用できるものとなります。

例えば、音楽室の肖像画の人たちは亡くなってからかなり時間がたっております。

そのためピアノの教本になろうと、オーケストラで披露されようと著作権の侵害にはなりません。

ただし、保護期間が満了しているコンテンツでも、一定の制限があります。

それは「著作者人格権を侵害するような利用はできない」というものです。

この著作者人格権については以前のコラムでお伝えしたように、譲渡や相続の対象になりません。

この権利は「著作者が死亡時に消滅する」と書きましたが、厳密に説明すると、この著作者人格権は相続や譲渡の対象にはならず、権利の所有者が死亡のため、存在していないことになっているのです。

著作者人格権

それでも、著作権法60条という規定が、著作者の死後も著作者人格権を守ってくれています。

第六十条 著作物を公衆に提供し、または提示する者は、その著作物の作者が存しなくなった後においても、著作者が存しているとしたならばその著作者人格権の侵害となるべき行為はしてはならない。ただし、その行為の性質及び程度、社会的事情の変動その他によりその行為が当該著作者の意を害しないと認められる場合は、この限りでない。

著作権の保護期間が終了したものであっても、必ずしも自由に使用できるというものでもないということがわかりますね。

しかし、保護期間が終了したものについては、この著作権法60条にさえ気を付けていれば、著作権の侵害になることはありません。

おわりに

漫画家の皆様はキャラクターなども一生懸命考えて生み出したものがほとんどかと思います。

生み出した時間や苦労を鑑みて大切に保護されるべき権利であると私自身は考えております。

著作権に「売れているか」「人気があるか」などは一切関係ありません。

皆様が生み出した瞬間に発生している権利です。

譲渡も相続も贈与もあります。

自分の生み出したものを最後まで大切にしてあげてください。

YFPクレアでは、漫画家の業種に特化した担当が多数在籍しております。

月次の領収書の入力、会計帳簿の作成、確定申告、譲渡申告等、お困りの際はぜひ弊社にご連絡ください。

皆様のご連絡お待ちしております。

最後までお読みいただきありがとうございました。

【漫画家も注意!】税務調査①

【漫画家も注意!】税務調査①

※この記事は2022年10月に書かれたものです。

ご覧いただきありがとうございます。YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

今回は税務調査についてお話できればと思います。

税務調査は、自分は関係ないと思いがちかもしれませんが、皆様のところにも来る可能性がございます。

関与先の税務調査については弊社も一緒になって対応しておりますので、税務調査の際には、是非ともYFPクレアにお申し付けください。

皆様も疑問に思ったことはないでしょうか。

なぜ、税務調査官は未申告や脱税を見つけることができるのか。

有名なアニメ制作会社の脱税などはまだ記憶に新しいものではないでしょうか。

報道では、法人税など1億3,800万あまりの脱税。

社長には懲役1年8か月、執行猶予3年、会社には3,000万の罰金との事。

税務調査官はどこから情報を把握しているのか。なぜ見つかるのか。

漫画家の皆様が取引している印刷会社や、出版社に税務調査が入った場合、税務調査官はその調査対象になった会社の情報だけではなく、取引先の情報も集めています。

税務調査が入った会社の取引先に漫画家の皆様が入っていた場合、住所や名前、取引している金額や日付などの情報を集めます。

取引している金額があるにもかかわらず、確定申告をしていなかったり、確定申告している金額が合わなかったり、少なかったりすると怪しいと目をつけられるようです。

また、有名な作家様であれば、だいたいの発行部数などもわかってしまうので、そこでまた発見されます。

狭い業界かと思いますが、同業者からの密告も多いと聞いております。

依頼していたアシスタントや、日常会話での些細な事。

グッズ作成や印刷、製本をお願いした外注先。

どこからかは不明でも、税務調査官は怪しいと目をつけたら徹底的に確認します。

税務調査は他人事ではなく、実際に起こりうる可能性があるものとして、心の準備をしておいてください。

今回、印刷会社や出版社から税務調査があることをお話いたしましたが、逆もございます。

漫画家の皆様に税務調査が入った場合、皆様と取引している印刷会社や出版社、アシスタントや外注先を調べられ、その取引先でまた税務調査が起こる事もありえます。

このような負の連鎖を起こさないためにも、正確な確定申告をしていきましょう。

YFPクレアでは、漫画家の業種に特化した担当が多数在籍しております。

月次の領収書の入力、会計帳簿の作成、確定申告、税務調査等。

すべて税理士にお任せできる記帳代行プランを用意しております。

入力は自分でやりたい、使いたい会計システムがある、アシスタントへの給料の計算をお願いしたい。など小さな事でもご相談ください。

次回は税務調査で、税務調査官が見ているであろうこと、確認しているであろうことを一緒におさらいしていきましょう。

どんなことに気をつければいいのか、私たち税理士事務所がどんなことに気を付けているのか、詳しくお話できれば幸いです。

皆様のご連絡お待ちしております。

【漫画家も注意!】税務調査②

【漫画家も注意!】税務調査②

※この記事は2022年11月に書かれたものです。

ご覧いただきありがとうございます。

YFPクレアの漫画家業種特化の入野田でございます。

このコラムが皆様の節税などのお力添えになれたらと思っております。

お時間のある際に、ご一読いただければ幸いです。

前回に引き続き、税務調査についてのお話です。

今回は、どのようなことを税務調査官が見ているかお話できればと思います。

税務調査は、自分は関係ないと思いがちかもしれませんが、皆様のところにも来る可能性がございます。

関与先の税務調査については弊社も一緒になって対応しておりますので、税務調査の際には、是非ともYFPクレアにお申し付けください。

税務調査になった際に、税務調査官が確認していること

私たちは税務調査官ではないので、一概には言えませんのでひとつの例としてご参考ください。

売上の計上漏れ

取引先との明細の金額と差異などないでしょうか。

また、コミケや、通販、電子、グッズなど、細かいものを省いたりしていないでしょうか。

在庫の計上漏れ

ご自宅にご自身の漫画やグッズの在庫置いてありませんか。

未使用のコピー用紙やトーン、細かい在庫漏れございませんか。

プライベートな出費

背景の参考のために行った旅行。

ポーズの参考に買ったフィギュア。

研究のために購入した自分以外の漫画。

アプリの課金、DVDやCD、映画鑑賞料金。

どこまでがプライベートで、どこまでが事業に関係する出費かご説明可能でしょうか。

ここは一番否認される可能性が高いもので、弊社としても経費にする際に慎重に判断させていただいております。

税金の計算を間違えていないか

漫画家の皆様は基本的に源泉所得税が引かれています。

計上する売上は源泉所得税が引かれる前の金額なのか、源泉所得税が引かれてからの金額なのか。

このひとつの仕分でも税額は変わります。

上記はほんの一例に過ぎませんが、こういった間違いがないか、税務調査官は本当に細かく見ています。

おわりに

2回にわたって税務調査についてお話してきましたが、日頃から正確な確定申告を行っていれば何ら問題ございません。

YFPクレアでは、税務署への届け出なども行っております。

届け出などは漏れが発生しやすい箇所でもありますので、些細な事でもご相談いただければ幸いです。

月次の領収書の入力、会計帳簿の作成、確定申告、税務調査等、すべて税理士にお任せできる記帳代行プランを用意しております。

入力は自分でやりたい、使いたい会計システムがある、アシスタントへの給料の計算をお願いしたい。など小さな事でもご相談いただければ、できる限り対応いたします。

皆様のご連絡お待ちしております。

漫画家の「源泉徴収とは」?

漫画家の「源泉徴収とは」?

※この記事は2022年6月に書かれたものです。

1. はじめに

みなさまはじめまして。税理士法人YFPクレアの中村と申します。

この度漫画家業種特化コラムの第1回目の執筆を担当させていただきます。

これから月に1回程度持ち回りでコラムを掲載していく予定になります。どうぞよろしくお願いいたします。

2. 源泉徴収について

さて、早速ではございますが今回はタイトルにある「源泉徴収」についてお話させていただきたいと思います。

会社員を経験されている方や既に原稿料などを受け取ったことのある方は一度は目にしたことがあるかと思います。古くはヨーロッパ諸国での戦費捻出のために導入された制度だと言われています。これは給与などの一定の支払を行う者がその支払に対して一定の税額をその支払に合わせて天引きして預かり、その預かった税額を国へ納付するという制度になります。漫画家のみなさまにとっては1ページあたりいくらという契約の原稿料について源泉徴収制度の対象となる取引に該当することとなります

3. 収入(売上)との関係

みなさまにとって収入(売上)の基となる原稿料ですが、みなさまの口座には上記により一定の税額が源泉徴収された状態で振り込まれます。いわゆる手取り額とも呼ばれ、この手取り額の中から事業経費や生活費などの支払いに充てて日々過ごされているものとお見受けします。そのためこの手取り額をもって収入(売上)金額として認識されていらっしゃる方がいるかもしれませんが、実はそうではございません。この源泉徴収された税額というのは所得税の前払的な性質を有しており、収入(売上)を集計する場合には源泉徴収される前の総額で認識しなければなりません。

例)

原稿料 100,000円 ・・・収入(売上)金額

源泉徴収税額 10,210円 ・・・前払の所得税

差引 89,790円 ・・・手取り額

4. 確定申告との関係

次に源泉徴収税額と確定申告との関係をお話しします。先ほど源泉徴収された税額は所得税の前払である旨お話ししましたが、1年分の取引によって源泉徴収された税額の合計額が、確定申告によって計算されたその人のその年分の所得税額を超えている場合には、その超えている部分の金額相当する税額が還付されることとなります。逆に源泉徴収税額の合計額がその年分の所得税額よりも少なかった場合には、足りない金額について確定申告期限までに納付する必要がございます。

5. まとめ

(ア) 源泉徴収とは

原稿料などの受取の際に支払者が一定の税額を天引きする制度

天引きされた税額は支払者が国へ納付する

(イ) 収入(売上)との関係

手取り額ではなく、天引きされる前の総額が収入(売上)となる

(ウ) 確定申告との関係

天引きされた税額は確定申告で計算されたその年分の所得税額

と比較して差額について還付又は納付することとなる。

6. おわりに

初回から税務のお話になってしまって恐縮です。今回原稿料を例にお話しさせていただきましたが、印税についても同様に源泉徴収の対象となっており漫画家のみなさまにとっては切っても切れない重要な内容だと思いまして掲載させていただきました。

また、このコラムを執筆している間にも御一人の漫画家の先生からご契約していただくこととなりました。本当にありがとうございます。

今後も税務に限らずみなさまにとって有益な情報をなるべくわかりやすくお話しできるように努めて参ります。どうぞよろしくお願いいたします。

消費税について知ろう!①

消費税について知ろう!①

※この記事は2022年6月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

今回は通常生活でも関わっている消費税について事業者としての側面でお話をしたいと思います。

2.消費税の税率

近年5%から8%そして8%から10%へと消費税率が改正により引き上げられてきていることは多くの方がご存じかと思われます。

ただ、この消費税の税率10%(又は軽減税率8%)というのが実は国の税金である国税と地方自治体の税金である地方税との合計であるということはあまり知られていないかもしれません。

具体的な数値で表すと、

10% =7.8% (国税)+2.2% (地方税)

軽8%=6.24%(国税)+1.76%(地方税)

上記のような割合で分かれていることになります。

ただしこれらは消費税の申告書の計算時以外では基本的に区分する必要はございませんので、あまり意識せずともよろしいと存じます。

3.消費税の納税義務者

さて、今度は納税義務者についてご説明いたします。

まず消費税の負担者は誰なのかというところからお話しますと、これは最終的な消費者ということになりますので、日本国内にいる全ての人が基本的には対象となります。

例えば100円の商品を購入した場合には、商品の対価100円に加えて消費税10円を加算した金額を販売店へ支払うこととなります。

そして販売店の立場からみると商品の対価100円を受け取ると共に消費者が負担する消費税10円について預かることとなります。

この預かった消費税10円を国に納付する義務を負うのがこの販売店、すなわち我々事業者ということになります。

消費税の負担者 = 消費者

消費税の納税義務者 = 事業者

この様に、税の負担者と納税者が異なるという性質を持つ消費税のような税のことを「間接税」と言います。

これに対し所得税、法人税などの負担者=納税義務者となる税については「直接税」といいます。

4.消費税の納税義務の免除

3で説明したように、事業者は消費税を負担する消費者から消費税を預かり、これを国へ納付する義務を負う ということになります。

この時、その納税義務が発生している事業者のことを「課税事業者」と言います。

これに対し一定の小規模な事業者については、この納税義務について免除されることとなり、これを「免税事業者」と言います。

この免税事業者の対象となる事業者について個人事業主を前提にご説明すると、「2年前の課税売上高(消費税の計算対象となる売上等)が1,000万円以下(※)である要件に該当する事業者」が対象となります。

「開業して2年間は消費税を納めなくてもよい」という話を聞かれたことがあるかもしれませんが、これは「2年前についてはそもそも開業前のため売上がない」ということから、要件に該当するものと言うことができます。

ただし、一定の相続や課税事業者の選択等、例外的に初年度から課税事業者となる場合もございます。

※2年前が「課税事業者」であれば税抜の金額

2年前が「免税事業者」であれば税込の金額

5.まとめ

〇消費税の税率(2021年11月時点)

10% =7.8% (国税)+2.2% (地方税)

軽8%=6.24%(国税)+1.76%(地方税)

〇消費税の納税義務者

消費税の納税義務者 = 事業者

消費税の負担者である消費者から消費税を預かり、国へ納付する

消費税は間接税である

〇消費税の納税義務の免除

2年前の課税売上高が1,000万円以下であれば、例外を除き納税義務が免除

⇒免税事業者

6.おわりに

長くなりましたので消費税①としてここでいったん区切りたいと思います。

次回以降では消費税の対象となる取引、具体的な納付税額の計算方法、源泉徴収税額との関係などについてお話していきたいと思います。

今後も引き続きお付き合いいただければ幸いです。どうぞよろしくお願いいたします。

消費税について知ろう!②

消費税について知ろう!②

※この記事は2022年6月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

消費税②として、前回に続きまして消費税についてお話させていただきたいと存じます。

2.消費税の対象となる取引

前回予告しました通り消費税の対象となる取引についてお話させていただきます。

消費税の対象となる取引とは下記の4要件を全て満たす取引をいいます。

- 国内において行う

- 事業者が事業として行う

- 対価を得て行う

- 資産の譲渡及び貸付並びに役務の提供

では、一つずつ解説していきます。

(ア)国内において行う

これは日本国内において消費等されるものについて消費税を課税するという性質から、日本国外での取引であった場合には課税しないということになります。日本国内の出版社から受け取る印税等の先生方の売上についてはもちろん国内取引に該当します。

(イ)事業者が事業として行う

先生方は個人事業主又は法人として「事業者」に該当することとなります。次に、法人が行う活動については全て「事業として」に該当し、個人事業主であれば【(ウ)対価を得て行う】取引を反復継続し、かつ独立して行うものについては「事業として」に該当することとなります。個人が事業とは関係のないような生活動産、趣味で集めているようなものを売却したというような場合には事業者が事業として行う取引に該当しないため消費税の課税の対象とはなりません。

(ウ)対価を得て行う

「対価を得て行う」とは、反対給付としての対価を受け取る取引のことをいいます。印税や原稿料などについては先生方の著作物を出版社が使用することに対して使用料として反対給付を金銭で受け取っていることになり「対価を得て行う」取引に該当することとなります。

この「対価を得て行う」取引に該当しない例として寄付金がございます。寄付により金銭等の支出があった場合において、その寄付を受け取った者からは何ら対価を受け取ることはありませんので「対価を得て行う」取引には該当せずに消費税は課税されないこととなります。

(エ)資産の譲渡及び貸付並びに役務の提供

資産の譲渡及び貸付(以下「資産の譲渡等」)とはその名の通りある資産を譲渡(販売等)したり貸付を行う取引を言います。製本された書籍を直接販売する行為やレンタルする行為などが該当します。役務の提供とは一般にサービスの提供をいい、印税や原稿料などの著作物の利用に関するものはこちらに該当することとなります。ただし著作権そのものを譲渡するといった場合には資産の譲渡等に該当することとなります。

さて、具体例を交えながら消費税の課税取引となる4要件を解説してきましたが、先生方の売上については基本的に上記4要件全て該当することになりますので消費税の課税対象の取引ということになります。

※電子書籍を海外でダウンロード販売するなど国内取引に該当しない例もあります。

詳しくは「電気通信利用役務の提供」に係る内外判定基準をお調べいただくか、YFPクレアにご相談ください。

3.まとめ

消費税の対象となる取引とは下記4要件を全て満たす取引である。

- 国内において行う

- 事業者が事業として行う

- 対価を得て行う

- 資産の譲渡及び貸付並びに役務の提供

4.おわりに

今回トピックは少ないですが、消費税の課税判定において一番大事な4要件について解説させていただきました。

次回はこの4要件を満たす取引の中でも非課税となる取引についてお話したいと思います。

消費税について知ろう!③

消費税について知ろう!③

※この記事は2022年6月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。確定申告期間も一段落しましてコラム執筆再開させていただきます。今回は消費税の非課税取引についてお話しさせていただきます。

2.消費税の非課税取引とは

前回の「消費税②」のコラムにおいて消費税の課税対象となる取引についての下記の4要件についてお話ししました。

- 国内において行う

- 事業者が事業として行う

- 対価を得て行う

- 資産の譲渡及び貸付並びに役務の提供

しかしながら上記4要件を満たすような取引であっても「消費」に対して課税するという税の性格から課税の対象としてなじまないもの、また社会政策的配慮から課税しないこととしている非課税取引が定められています。

3.主な非課税取引

- 土地の譲渡及び貸付け

- 有価証券等の譲渡

- 支払手段の譲渡

- 日本郵便株式会社などがおこなう郵便切手類の譲渡、印紙の売渡し場所における印紙の譲渡

および地方公共団体などが行う証紙の譲渡 - 国等が行う一定の事務に係る役務の提供

- 外国為替業務に係る役務の提供

- 社会保険医療の給付等

- 介護保険サービスの提供等

- 社会福祉事業等によるサービスの提供等

- 助産

- 火葬料や埋葬料を対価とする役務の提供

- 一定の身体障碍者物品の譲渡や貸付け等

- 学校教育

- 教科用図書の譲渡

- 住宅の貸付

4.漫画家のみなさまに関わりのありそうなもの

3.で挙げた非課税取引のうちみなさまに関わりのありそうなものについて少し解説してみます。

- 預貯金の利子および保険料を対価とする役務の影響等

銀行等に預けている預貯金に対する利子や貸付金に係る利息は非課税となります。

また保険料、保険料に類する共済掛金についても非課税となります。 - 日本郵便株式会社などがおこなう郵便切手類の譲渡等

実は郵便局で購入する切手については購入した時点では非課税となります。

ただし購入した切手を使用して郵送等を行うと消費税の課税取引として認識されます。

また、切手類が非課税となるのは郵便局などの本来の販売所のみであり、金券ショップで購入した場合には課税取引となるなど少しややこしい取引ですね。 - 住宅の貸付

これが一番身近に感じるかもしれません。通常物品等の貸付料などには消費税は課税されますが、住宅の貸付については非課税として規定されています。

通常生活の様に供する住宅の貸付に限られますから、事務所や店舗としての貸付される場合には消費税は課税されます。

5.まとめ

消費税の対象となる4要件を全て満たす取引のうち限定的に非課税となるような取引が規定されています。

預貯金等の利子、郵便切手類の譲渡等、住宅の貸付などが該当します。

5.おわりに

今回は非課税となる取引についてお話をさせていただきました。

次回の消費税の計算について影響のある内容となっておりますので是非続けてご覧いただければ幸いです。

次回もどうぞよろしくお願いいたします。

消費税について知ろう!④

消費税について知ろう!④

※この記事は2022年7月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

梅雨の時期に突入し、じめじめとした日々が続いておりますがいかがお過ごしでしょうか?

今回は消費税の納付税額計算に係る二つの計算方法「本則課税」、「簡易課税」についてお話しさせていただきます。

2.消費税納付税額の計算方法「本則課税」

いわゆる「本則課税」とは納付税額の原則的な計算方法になります。

売上に対して課され売上と共に預かっている消費税・・・仮受消費税

仕入、経費、資産の購入などの支払に課され支払っている消費税・・・仮払消費税

本則課税ではこの「仮受消費税」と「仮払消費税」との差額から納付税額を計算します。

例)売上 2,000万円 仮受消費税200万円

仕入 1,000万円 仮払消費税100万円

仮受消費税200万円-仮払消費税100万円=納付税額100万円

また、何か大きな資産(建物など)の購入があった場合には仮受消費税よりも仮払消費税の方が大きくなることもあり、本則課税ではこのような場合に消費税の還付を受けることができます。

例)売上 2,000万円 仮受消費税200万円

仕入 1,000万円 仮払消費税100万円

建物 3,000万円 仮払消費税300万円

仮受消費税200万円-仮払消費税400万円=還付税額200万円

3.消費税納付税額の計算方法「簡易課税」

次は「簡易課税」の計算方法について解説していきます。

簡易課税は課税事業者のうち基準期間(納税義務判定と同様2年前の期間)の課税売上高が5,000万円以下の場合にのみ選択適用ができる納付税額の計算方法です。(ただし事前の届出書の提出が必要)

本則課税では売上に係る消費税と仕入、経費などに係る消費税との差額から計算しているのに対して、簡易課税では売上に係る消費税だけで計算するという点に違いがあります。

売上に係る消費税に一定のみなし仕入率を乗じて計算した金額を仕入に係る消費税とみなして納付税額を計算することとなります。

例)売上2,000万円 仮受消費税200万円

仮受消費税200万円-仮受消費税200万円×みなし仕入率50%

=納付税額100万円

みなし仕入率は以下の簡易課税の規定における6種類の事業ごとに定められます。

第一種事業・・・卸売業 90%

第二種事業・・・小売業 80%

第三種事業・・・製造業 70%

第四種事業・・・飲食業、その他の事業など 60%

第五種事業・・・サービス業など 50%

第六種事業・・・不動産事業 40%

印税・原稿料といった売上は第五種事業に該当しみなし仕入率は50%です

自費出版した場合における売上は第三種事業に該当しみなし仕入率は70%です

簡易課税では実際に支払った消費税については計算上完全に無視されてしまうため、建物など大きな資産を購入し支払った消費税が多額となった場合であっても本則課税のように消費税の還付を受けることができませんので注意が必要となります。

4.漫画家のみなさまに関わりのありそうなもの

まず消費税の納税義務が生じた場合に「本則課税」と「簡易課税」のどちらを選択したら良いのかという疑問を持つかと思われます。

厳密にはケースバイケースでシミュレーションをしてみないと確実ではありませんが、印税に係るみなし仕入率50%を一つの目安とすると以下のように判断が可能です。

- アシスタント、外注等の支払が多い方

売上に対して経費等の支払が50%以上になる場合には「本則課税」が有利になる可能性が高いです。

ただし、アシスタント料を時間給や月給などの給与として支払っている場合や、自宅の家賃を経費として計上している場合にはこれらの支払には消費税が含まれませんので、これらを除いたうえで50%以上の支払があるか判断が必要です。 - 一人でお仕事されている方

売上に対して経費等の支払の割合が低い傾向が多く(10%、20%程度など)

「簡易課税」のみなし仕入率50%の方が有利になる可能性が高いです。

ただし、例えば事務所用の建物を建築するなど特別大きな買い物がある年については「本則課税」が有利になる場合もございますので我々税理士事務所へ事前に相談していただければ幸いです。

5.まとめ

「本則課税」

売上に係る消費税 仮受消費税

仕入、経費、資産の購入に係る消費税 仮払消費税

納付税額 仮受消費税-仮払消費税

「簡易課税」

売上に係る消費税 仮受消費税

みなし仕入率(印税・原稿料) 50%

納付税額 仮受消費税-仮受消費税×50%

6.おわりに

今回は消費税の納付税額に関して実際にどのようにして計算が行われるのか具体的な金額も使って解説させていただきました。

特にこの二つの計算方法の選択については適用を受けようとする年の前年12月31日までに届出書の提出の有無を決めないといけません。

なかなかご自身での判断が難しい場合もございますので、そのような場合には是非税理士法人YFPクレアへ一度ご相談ください。

事業者目線で消費税を知ろう!⑤~インボイス制度~

事業者目線で消費税を知ろう!⑤~インボイス制度~

※この記事は2022年8月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

6月末は異例の早さで梅雨明けが発表されましたが7月に入りまた梅雨が戻ってきたかのような天気が続いていますね。

今回は令和5年10月1日より施行予定のインボイス制度の影響についてお話させていただきたいと思います。

2.インボイスとは

インボイスとは英語でinvoice 日本語訳で請求書のことを指しています。

とりわけこのインボイス制度ではインボイス(「適格請求書」とよばれる一定の要件を満たした請求書)の発行及び交付、受取側における保存などについて細かく規定することとなります。

3.インボイス「適格請求書」の要件

(ア)これまでの請求書の要件・・・区分記載請求書と言います。

- 請求書発行者の氏名又は名称

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価の額

- 請求書受領者の氏名又は名称

※不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については、記載を省略できます。

(イ)適格請求書のため追加となる要件

- (ア)①に加え適格請求書発行事業者の登録番号

- (ア)④に加え適用税率の記載(8%、10%など)

- 税率ごとに区分した消費税額等

4.インボイス制度の影響① 仕入税額控除の計算

インボイス制度の影響の一つ目として消費税の納付税額の計算における仕入税額控除の計算に対する影響が考えられます。

消費税の納付税額の計算では、売上と一緒に預かった消費税から仕入れや経費等と一緒に支払った消費税を控除する(これを仕入税額控除という)ことで納付税額の計算を行うということを前回のコラム第5回「消費税④」でお話させていただきました。

これまではどの事業者から発行された請求書であっても区分記載請求書の要件を満たしていれば受け取った請求書に記載された取引内容や税率に応じて全て仕入税額控除の計算の対象とすることができました。

これは請求書発行事業者が消費税納税義務のない免税事業者であった場合でも同様です。

しかしインボイス制度が始まるとインボイス「適格請求書」の要件を満たしていない請求書等を受け取った事業者はこの請求金額については仕入税額控除の計算の対象とすることができなくなります。

要件の一つに適格請求書発行事業者の登録番号というものがございますが、これは免税事業者のままでは取得することができない番号であるため、自動的に免税事業者は適格請求書の要件を満たす請求書の発行をすることができないことを意味します。

5.インボイス制度の影響② 免税事業者の取引

「価格改定して!」と言われる場合

免税事業者は適格請求書の発行ができないため、これまで得意先では消費税の仕入税額控除の対象としていた取引が仕入税額控除の対象外となってしまうことから

取引金額そのものの見直しを迫られる可能性がございます。

免税事業者は預かった消費税について納税義務がないためそのまま利益として受け取ることができていました(いわゆる益税と呼ばれています)。

しかしインボイス制度以後は

取引金額が見直され消費税額相当額の減額があれば得意先側での費用負担は変わらないこととなりますが、

免税事業者側ではいままで受け取ることができていた利益がまるまる消滅してしまうことになります。

ご自身が画材など購入した際の消費税分もご自身が負担することになってしまいます。

場合によっては取引金額の維持のため、インボイス制度導入前は免税となる事業者であってもあえて消費税の課税事業者となり登録番号を取得して適格請求書の発行事業者となる選択も考える必要が出てくるかもしれません。

こうすることで消費税の納税は発生しますが、同じく仕入税額控除の計算も行うため消費税相当額の全てを失うという結果を避けることができます。

6.まとめ

「インボイス制度の影響」

- インボイス「適格請求書」の要件

・・・適格請求書発行事業者の登録番号等 - 仕入税額控除の計算

・・・免税事業者発行の請求書は対象外 - 免税事業者の取引

・・・取引金額の見直しや課税事業者選択

7.おわりに

今回のコラムではインボイス制度の影響について比較的大きいものについて取り上げさせていただきました。

他にも書類の保存についてや仕入税額控除の計算の経過措置などお話ししきれていない部分も多々ございます。

消費税は軽減税率を含め毎年の改正によりどんどんと複雑なものになっています。

より細かく具体的なご相談があれば是非税理士法人YFPクレアへ。

事業者目線で消費税を知ろう!⑥~消費税と源泉徴収税の関係~

事業者目線で消費税を知ろう!⑥~消費税と源泉徴収税の関係~

※この記事は2022年9月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

8月は我々の業界では、税理士試験という大きなイベントがある月でした。

かくいう私中村も一受験生として税理士試験を受験してまいりました。やるだけやったあとなので、あとは11月30日の合格発表を待つばかりです・・・

さて、今回は消費税と源泉徴収税の関係について軽めにお話させて頂きたいと思います。

2.源泉徴収税についておさらい

詳しくは第1回分のコラムにてお話ししましたが、源泉徴収税について軽くおさらいしてみます。

源泉徴収税というのは売上などから天引きされる所得税の前払制度です。

一定の報酬の支払がある場合にはその支払者は源泉徴収義務者となって一定の算式により算出した税額を源泉徴収し国へ納め、差し引かれた金額がみなさまの原稿料などの手取り金額ということになります。

あくまでも暫定的な前払ですので、確定申告を行って1年間分の所得税が確定したら源泉徴収税額を比較して徴収が過大なら還付、不足であれば納付という流れになります。

また売上として徴収“される”立場でもありますが、アシスタントさんなどを雇っている場合にはアシスタントさんへの報酬に対して源泉徴収を“する”立場ともなり得ますのでよくご理解しておいていただきたい知識になります。

3.消費税が関わる場合の源泉徴収の計算

源泉徴収の計算は原稿料の場合

100万円までは10.21%

100万円を超える部分については20.42%

上記の様に定められています。

この源泉徴収の対象となる金額は原則として消費税等の額を含めて計算するということになっています。

ただし、報酬にかかる消費税等の額が明確に区分されている場合には、税抜の報酬部分だけを対象としても差し支えないということになっているため、実務的には源泉税の金額を抑えるために税抜ベースで計算する場合が多いです。

4.源泉税額計算の具体例

次の金額を例にして税込ベースと税抜ベースでの源泉税額の違いを確認してみましょう。

原稿料(税抜) 1,000,000円

消費税10% 100,000円

税込金額 1,100,000円

- 税込ベースの場合の源泉徴収税額

(1,100,000円-1,000,000円)×20.42%+102,100円 =122,520円 - 税抜ベースの場合の源泉徴収税額

1,000,000円×10.21% =102,100円 - 両者の差額

122,520円-102,100円=20,420円

このように原則と例外の計算の違いにより2万円程度の差異が生じることになります。

5.まとめ

- 源泉徴収のおさらい

所得税の前払制度

徴収される側にもする側にもなり得る - 消費税と源泉徴収税の関係

原則は税込ベースで金額計算

例外処理として税抜ベースで金額計算も可能

6.おわりに

今回は初回にお話しした源泉徴収税額と2回目以降しばららくお話を続けていた消費税についてミックスしたお話をさせていただきました。

法人の場合には売上となる原稿料については源泉徴収の対象外となりますが、支払の方で源泉徴収義務者となることには変わり有りません。

ご不明点やご相談があれば是非税理士法人YFPクレアへ。

事業者目線で消費税を知ろう!⑦~源泉徴収の対象~

事業者目線で消費税を知ろう!⑦~源泉徴収の対象~

※この記事は2022年10月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

漫画家の皆様にとって源泉徴収税とは印税・原稿料などから徴収“される”立場として身近なものと思われます。

今回はアシスタントさんを雇った場合などの源泉徴収を“する”立場になる場合についてのお話をさせていただきたいと思います。

2.源泉徴収の対象

事業者は源泉徴収の対象となる取引の支払を行う場合には、取引の種類ごとに源泉徴収税額を計算し源泉徴収を行い、これを支払日の翌月10日までに納付することとなっています。

対象となりうる取引のうち下記は漫画家の皆様とも関わりが深いので覚えておきましょう。

社員、アルバイトへ支払う給与

アシスタントへ支払う原稿料等(外注費)

弁護士や税理士等に支払う報酬・料金(税理士法人など法人の場合は対象外)

3.アルバイト給与とアシスタント原稿料等の違いについて

アシスタントさんを雇っている場合にアルバイトとして給与を支払っているのか外注さんとして原稿料等の支払をしているのかで扱いに違いがあります。

雇用契約により労働を管理している場合には給与

2月に年末調整を行い1年分の源泉税額について精算する必要があります(一定の場合には年末調整できない人もいます。)

また家族に対する給与、法人における役員報酬についても同様です。

毎月の支払から源泉徴収した税額は翌月10日納付が原則ですが、10名未満の場合には半年に1度の納付(申請書の提出が必要)とする納期の特例の適用を受けることができます。

源泉徴収する税額は源泉徴収税額表という表をもとに給与計算と共に計算します。

労働管理は行わず業務委託契約による1ページいくらなどの成果報酬の場合は外注費

この場合には売上の原稿料から源泉徴収されるのと同様の扱いで支払う場合に源泉徴収を行う必要があります。

源泉徴収した税額は翌月10日納付になり、給与等のような特例はなく毎月納付が必要になります。

源泉徴収する税額については100万円までが10.21%、100万円を超える部分は20.42%になります。

4.弁護士や税理士等に支払う報酬・料金に係る源泉徴収

個人事業主である士業に対する報酬を支払う場合にも源泉徴収が必要です。YFPクレアの様に法人化した組織に対する報酬の場合には源泉徴収は必要ありません。源泉の納付期限については原則翌月10日納付となり、給与等に対するものと同様に半年に1度の納付の特例の対象となります。

源泉徴収する税額については100万円までが10.21%、100万円を超える部分は20.42%になります。

※司法書士報酬は報酬から1万円を差し引いて計算するため1万円以下の報酬の場合には源泉徴収する税額は0円になります。また行政書士報酬については源泉不要となっています。

5.まとめ

漫画家の皆様が源泉徴収を必要とする取引の主なものを紹介しました。

- 社員、アルバイトへ支払う給与

源泉徴収した月の翌月10日納付。

社員等が10名未満の場合納付を半年に1度とする納期の特例の承認を受けることができる。 - アシスタントへ支払う原稿料等(外注費)

源泉徴収した月の翌月10日納付。

納期の特例の対象外。 - 弁護士や税理士等に支払う報酬・料金(税理士法人など法人の場合は対象外)

源泉徴収した月の翌月10日納付。

①の納期の特例の承認を受けている場合には同様に納付を半年に1度とできる。

6.おわりに

今回は源泉徴収をする場合の立場についてお話いたしました。他にも源泉徴収が必要な取引というのは多数ありますが、主に関わりの深いと思われる取引についてご説明させていただきました。

特に外注費の支払や弁護士が作成する請求書について源泉徴収税額の記載がなかったために源泉徴収を失念してしまい税務調査において指摘されるケースが少なくありません。

ご不明点やご相談があれば是非税理士法人YFPクレアへ。

【漫画家向け】事業者目線で消費税を知ろう!⑧~支払調書~

【漫画家向け】事業者目線で消費税を知ろう!⑧~支払調書~

※この記事は2022年10月に書かれたものです。

1.はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

今回は源泉徴収関係の続きとして皆様とも関わりの深い支払調書についてご説明させていただきます。

2.支払調書とは

支払調書とは特定の支払に対する支払額(及び源泉徴収税額がある場合には源泉徴収税額)を支払の相手方毎に1年分を合計し記載した書類で、年間金額の基準等により毎年1月31日までに税務署へ提出しなければならない税務書類をいい、主に以下のものがあります。

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

今回は主に①の内容についてお話させていただこうかと思います。

3.「報酬、料金、契約金及び賞金の支払調書」の提出範囲(一部のみ)

- 原稿料、デザイン料などの外注費・・・いわゆる第1号関係

※同一人に対するその年中の支払金額の合計額が50,000円を超えるもの - 弁護士、税理士などの士業報酬・・・いわゆる第2号関係

※同一人に対するその年中の支払金額の合計額が50,000円を超えるもの

4.アシスタント原稿料等を支払っている場合

第8回でお話したように、アシスタントさんに原稿料としての支払がある場合には、源泉徴収を行ったうえでの支払が必要となります。

そして源泉徴収前の金額の1年間の合計が5万円を超える場合には、1年間の合計金額を記載した支払調書を作成し、税務署へ提出することが必要となります。

この時、税務署提出用に作った支払調書と同じものをアシスタントさんにも交付している先生方が多いかと思います。

5.弁護士や税理士等に支払っている場合

同様に、弁護士・税理士等への支払についても、1年間の合計が5万円を超える場合には、1年間の合計金額を記載した支払調書を作成し、税務署へ提出することが必要となります。

第8回の説明では、源泉徴収税額が発生するのは相手方が個人事業主である場合のみと言いました。

たとえば弊社のような税理士法人に対する支払では源泉徴収は必要ありませんでした。

しかし今回の支払調書の提出範囲に関しては源泉徴収の必要のない法人への支払であっても範囲に含まれることになりますため注意が必要です。

6.印税・原稿料収入を受け取っている場合

漫画家先生の主な収入源となる印税・原稿料収入についてですが、多くの場合出版社等から毎月支払通知書などの名称で入金の明細を受け取り、年間の合計として支払調書が送られてくるというパターンが多いかと存じます。

先にお話ししたように、支払調書というのは税務署へ提出するために作成するものなので、実は支払先に対して交付しなければならないというような義務がございません。

ただ確定申告資料として交付を求められることが多いため善意で送ってもらっているものだと思います。

また、支払調書に記載された金額が必ずしもその当年の売上と一致するとは限らないため、支払調書があるからと毎月の支払通知書等をおざなりにすることなく、一緒に保管していただくようお願いいたします。

7.支払調書の金額について

支払調書へ記載すべき金額についてなのですが、「その年中に支払の確定した金額」という定めがあるのですが

- 1月分~12月分までの発生ベースで金額を記載しているパターン

- 1月~12月までの間に実際に支払った金額を記載しているパターン

というように支払調書の作成者によって対応が違っていることがよくあります。

もちろん確定申告において記載すべき収入の金額は決算月までで発生した金額をベースに考えますので、支払額ベースで記載された支払調書をもとに計算した場合には収入額について差異が生じることとなります。

8.まとめ

支払調書とは特定の支払の支払額をまとめ税務署へ提出しなければならない書類

- 原稿料、デザイン料及び弁護士・税理士などの士業報酬等が提出範囲

※同一人に対するその年中の支払金額の合計額が50,000円を超えるもの

※弁護士法人、税理士法人などの源泉徴収不要の支払についても提出対象 - 支払先に対する交付義務はないが、多くの場合で確定申告資料として交付される

※記載金額が収入計上のタイミングと違っている場合もあるため注意が必要

9.おわりに

今回は支払調書のうち特に関わりの深い報酬等の部分についてご説明させていただきました。

他にも法人が支払う家賃や保険会社が支払う保険金・解約返戻金についても支払調書があり、その作成提出範囲は非常に多岐にわたります。

その全てをここでご説明することはできませんが、ご不明点やご相談があれば是非税理士法人YFPクレアへ。

漫画家のみなさんにもおすすめ「ふるさと納税」

漫画家のみなさんにもおすすめ「ふるさと納税」

※この記事は2022年11月に書かれたものです。

はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

今回はふるさと納税について簡単に解説します。12月執筆時点においてホットな話題にもなろうかと思います。

ふるさと納税とは

ふるさと納税とは都道府県又は市区町村(以下自治体)に対する寄付金で、申請や確定申告などの手続きに基づいて所得税や住民税ついて一定の優遇措置を受けることのできるものをいいます。

昨今ふるさと納税の制度においては、各自治体ごとにふるさと納税による寄付金に対するお礼として様々な返礼品が用意されているということで話題となっています。

ふるさと納税のメリット

ふるさと納税を行うと、その寄附金額のうち2000円を超える部分(一定の上限額計算がある)について税額が控除(減額)されるという仕組みになっており、実質的には税金の前払のような制度ともいえることと思います。

2000円の自己負担は必ず発生することにはなりますが、効率よく制度を活用することで2000円の自己負担のみで各自治体から返礼品を受け取ることができるようになります。

ふるさと納税のデメリット

- 自己負担が2000円を超える場合がある

ふるさと納税では各人の所得、納税額に応じた上限額が計算されるため、上限額を超えてふるさと納税を行った場合には自己負担が2000円を超えてしまいます。 - 手続きを忘れる、間違えると優遇措置を受けられない

後述するワンストップ特例や確定申告による手続きが必要となりますが、手続きを忘れていたり間違えた手続きになっていると税の優遇措置が受けられず本当にただ寄付しただけになってしまます。(返礼品は受け取れます) - 返礼品が一時所得として更に課税される可能性がある

返礼品は購入した商品ではなく、飽くまでも自治体からのお礼の品物であるため一時所得として所得税(及び住民税)の課税対象として認識されます。

この場合返礼品の金銭価値が年間で50万円を超えると追加の税額が発生する可能性がありますため注意が必要です。

ふるさと納税の流れ

- ふるさと納税のポータルサイトを活用して返礼品を確認し各自治体へ寄附を行う

- 返礼品と寄付金領収書・受領書がそれぞれで送られてくる。

- 確定申告において寄付金領収書・受領書を添付し寄付金控除の手続きを行う

- 所得税及び住民税が寄付金控除の手続きに応じて手続きをしなかった場合に比べて減額される。

ワンストップ特例について

個人事業主の漫画家先生の場合には対象外となりますが、法人の事業として法人から給与を受け取っているような先生の場合にはこの特例の対象となります。

最大で5か所までの寄付については寄付を行った自治体に対して直接ワンストップ特例の適用を受ける旨申請することにより確定申告を行うことなく住民税の減額を受けることができます。

ワンストップ特例の注意点

ワンストップ特例を受けるために上記申請を行っていたとしても、6か所以上ふるさと納税を行っていたり、他の理由により確定申告が必要となった人については原則通りに確定申告で寄付金控除の手続きを行わないと適正に税額控除等の優遇措置を受けることができなくなります。

確定申告をすることが明らかな場合にはワンストップ特例の制度は使わずに全て確定申告で手続きをするように覚えておきましょう。

ふるさと納税の上限額について

ふるさと納税では一定の上限額計算があります。

限度額計算の詳細な計算式は少々複雑であるためここでは詳しく説明いたしませんが、目安としては年間の住民税額の概ね25%~30%程度が上限になります。

仮に住民税額が年間15万円であればその25%で約37,000円がふるさと納税の上限額となります。

所得税からの控除もある関係で所得税の税率が高い(所得が大きい)人ほど上限額、率ともに上昇する傾向があります。

昨今ではふるさと納税のポータルサイト上にて上限額のシミュレーション計算ができるところが増えているようですので、一度ご自身で試してみてください。

おわりに

今回ふるさと納税について説明させていただきました。執筆から掲載までのタイミングの都合で年明けになってしまった場合には申し訳ございません。

是非翌年以降でもご活用いただければ幸いです。

その他ご不明点やご相談があれば是非、税理士法人YFPクレアへ。

漫画家の年末調整

漫画家の年末調整

※この記事は2022年12月に書かれたものです。

はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

今回は時期は過ぎてしまいましたが、振り返りも兼ねて年末調整についてご説明させていただきます。

年末調整とは

年末調整とは事業者が役員や従業員の給与に係る所得税についてそれらの者に代わって1年分の所得税額を計算する簡易的な確定申告のような手続きです。「簡易的な」と表現したのは年末調整では対象とすることのできない税額計算が存在するためです。

例)医療費控除、寄付金控除、他の所得との合算など

年末調整の対象者

年末調整の対象者とは、役員や従業員として給料をもらっている人で、年末調整計算を行う日までに一定の書類(いわゆる〇扶)を提出し在籍している者を言います。

ただし。次の事項に当てはまる方を除きます。

※国外転出などの年の中途で行う場合について省略

- 1年間に支払うべきことが確定した給与の総額が2,000万円を超える人

- 災害減免法の規定により、その年の給与に対する所得税および復興特別所得税の源泉徴収について徴収猶予や還付を受けた人

一定の書類(いわゆる〇扶)について

一定の書類(いわゆる〇扶)についてですが、正式には「給与所得者の扶養控除等(異動)申告書」といい、書類の右上にある〇の中に扶養の扶の字が記載されていることから、業界的には〇扶(まるふ)と呼ばれています。

これはその年分の年末時点における扶養親族等の状況の記載や、住所氏名生年月日等の本人情報の記載をする書類なのですが、提出することができるのはメインで働いている職場の事業主に限ります。

掛け持ちで複数の職場がある人の場合には2か所目以降の職場にはこの〇扶の提出ができないため2か所目以降の給与について年末調整の対象者となることができません。

そのような人の場合、1か所目の職場での年末調整後の源泉徴収票と、2か所目以降の年末調整がされていない源泉徴収票とを合算して、自分で確定申告を行う必要があります。

年末調整で計算できるもの

年末調整では以下の書類に基づきそれぞれの所得控除額を計算して1年間の所得税額を計算することとなります。

- 給与所得者の扶養控除等(異動)申告書

- 扶養控除

(扶養している親族等の年齢や人数などによる控除計算) - 配偶者控除

(一定の所得以下の配偶者を扶養している場合の控除計算)

※配偶者控除等申告書の記載の確認が必要 - その他障がい者控除、寡婦控除等

(条件に当てはまる場合のみ) - 給与所得者の保険料控除申告書

- 生命保険料控除

(生命保険料控除証明書の記載金額に基づき控除計算) - 一般の生命保険料

- 介護医療保険料

- 個人年金保険料

- 地震保険料控除

(地震保険料控除証明書の記載金額に基づき控除計算) - 社会保険料控除

(国民年金の控除証明書や領収書、国保の領収書等をもとに控除計算) - 国民年金の支払額

- 国民健康保険料の支払額

- 小規模企業共済等掛金控除

(小規模企業共済、iDeCo、企業型確定拠出年金などに係る掛金を記載したそれぞれの控除証明書に基づいて控除計算) - 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 基礎控除

(本人の所得見積額に基づいて控除計算) - 配偶者控除(又は配偶者特別控除)

(本人と配偶者それぞれの所得見積もりに基づいて控除計算) - 所得金額調整控除

(本人の給与収入見積もり額と、本人又は扶養親族の状況に基づいて控除計算) - 給与所得者の(特定増改築等)住宅借入金等特別控除申告書(いわゆる住宅ローン控除)

(年末借入金残高や土地建物の取得金額をもとに控除計算)

※住宅ローン控除の用紙は事業主等からは配られないので役員、従業員自身で用意する必要がある。また借入初年度は必ず確定申告による計算が必要。

年末調整の流れ

事業者として行うべき年末調整の手続きの流れとしては以下の様になります。

- 〇扶その他年末調整に必要な5.の書類を役員、従業員へ配布する

- 回収した①の書類に必要事項の記載と添付が必要な控除証明書の確認をする

- 年末調整計算を行い各人の当年分の所得税額を確定させる

- ③で確定した各人の所得税額と1年間で源泉徴収した所得税額との差額を算出する。

- ④の差額について徴収不足なら追加徴収、徴収過剰なら還付する。

以下のパターンがあります。

・12月の最後の給与と一緒に加減算するパターン

・12月の最後の給与とは別に徴収、還付を行うパターン - 1月10日まで(納期の特例対象の場合1月20日まで)に年末調整計算を基にした源泉納付額を納める。

まとめ

- 年末調整とは事業者が従業員等の当年分の所得税額を計算する簡易的な確定申告のようなもの。

- 一部年末調整の対象者とならない人は、別途自分で確定申告が必要。

- 様々な控除額計算ができるが、年末調整では計算できないものについては別途確定申告が必要。

- 事業者としては特に、上記の年末調整の流れについてを抑えていただき、1月10日(又は1月20日)までに源泉納付があることを覚えておく。

おわりに

説明の中では特に専門用語が多く、ご理解しづらい部分もあったかと思います。

また漫画家のみなさま特有の事項というのも特になく、給与支払のない先生の場合には馴染みの薄い内容となってしまい申し訳ありません。

年末調整は年に1度の手続きのため多くの方が何をしているのかお忘れになることかと存じます。

弊社顧問先様の多くが年末調整計算についても外部委託としてYFPクレアの年末調整サービスをご利用いただいております。

ご不明点やご相談があれば是非税理士法人YFPクレアへ。

【漫画家必見】特有の経理「変動所得と平均課税」

【漫画家必見】特有の経理「変動所得と平均課税」

※この記事は2023年3月に書かれたものです。

はじめに

みなさまこんにちは。税理士法人YFPクレアの中村です。

今回は確定申告の時期ということもありますため漫画家先生特有の所得計算方法でもある「変動所得と平均課税」と題してお話させていただきます。

※この記事は2023年1月に書かれたものです。

変動所得とは

事業所得又は雑所得のうち一定の所得であり、次に説明する「平均課税」の対象となる所得です。

その年々で所得が大幅に変動することが見込まれるものとして法律により定められているものが該当します。

当コラムでの取り扱いでは印税と原稿料による収入にかかる所得が該当し、物品販売、自費出版にかかる所得は該当しないこととなります。

平均課税とは

動所得(又は臨時所得ですが、当コラムでは省略)があり一定の要件がある場合に選択することができる課税計算の方法です。

前年、前々年と比較して大幅に所得が増加したような場合に、この制度を選択することによって急激な税負担率の上昇を抑える効果のある優遇措置です。

平均課税の適用要件

- 前年及び前々年において変動所得がある

※前年、前々年において平均課税を適用したか否かは問わない - 当年の変動所得が総所得金額の20%以上である

平均課税の計算方法

- 当年の課税総所得金額

- 平均課税対象金額

=当年の変動所得-(前年の変動所得+前々年の変動所得)÷2

※当年の変動所得が前年、前々年の変動所得の平均を超えている部分 - 調整所得金額

1.①>②の場合・・・①課税総所得金額-②平均課税対象金額×4/5

2.①≦②の場合・・・①課税総所得金額×1/5 - 調整所得金額に対する税額

=③調整所得金額×超過累進税率による税率及び控除 - 平均税率

=④調整所得金額に対する税額÷③調整所得金額(小数点第3位切り捨て) - 特別所得金額

=①課税総所得金額-③調整所得金額 - 特別所得金額に対する税額

=⑥特別所得金額×⑤平均税率 - その年分の課税総所得金額に対する税額

=④調整所得金額に対する税額+⑦特別所得金額に対する税額

※復興税については省略

平均課税の計算例

上記の計算式は少々複雑で用語もわかりにくいため、具体的な金額をもとに計算例を算出してみます。

①当年の課税総所得金額 10,000,000円(全て変動所得とする)

②前年の変動所得 3,000,000円

③前々年の変動所得 1,000,000円

以上の金額とした場合

- 10,000,000円

- 10,000,000円-(3,000,000円+1,000,000円)÷2=8,000,000円

- 10,000,000円-8,000,000円×4/5=3,600,000円

- 3,600,000円×20%-427,500円=292,500円

- 292,500円÷3,600,000円=0.08125⇒0.08

- 10,000,000円-3,600,000円=6,400,000円

- 6,400,000円×0.08=512,000円

- 292,500円+512,000円=804,500円

このような計算結果となります。

比較の為通常の所得税額計算を行うと

10,000,000円×33%-1,536,000円=1,764,000円

であるため、本具体例であれば所得税額を半分以下に抑えることができているということがわかります。

住民税への影響について

平均課税の計算を行うことによって所得税額が大きく変わってくる可能性もあることから、同様に住民税への影響について考えてみます。

結論、住民税については影響はございません。

なぜなら、住民税は所得税とは違い住民税の税率が概ね10%で一律に課税され、平均課税という概念が存在しないためです。

まとめ

- 印税、原稿料は変動所得に該当する

- 変動所得が連続して発生し、所得が増加傾向にある場合には平均課税の適用が考えられる。

- 平均課税を適用することにより所得税額を半分以下に抑えられることがある。

- 住民税については影響しない

おわりに

今回は変動所得と平均課税についてお話させていただきました。平均課税はその計算式が複雑かつ制度を利用せずに申告をしてしまうと後戻りができずに税額が確定してしまうという側面がございます。適用判断や税額計算のご相談があれば是非税理士法人YFPクレアへ。

コミック市場と確定申告

コミック市場と確定申告

※この記事は2021年10月に書かれたものです。

税理士法人YFPクレアの福田と申します。

今回は、コミック市場と確定申告についてお話しさせて頂きます。

全国出版協会・出版科学研究所によると、2020年のコミック市場(紙と電子書籍の合計)は、推定で6126億円となったそうです。

これは1978年の統計開始以来、過去最大の市場規模とのことです。

電子コミックの普及や、コロナ禍で「おうち時間」が増えたことで、漫画業界が大変盛り上がっていることが分かります。

「漫画家」と呼ばれる方たちは、皆さんそれぞれ、様々な働き方をしています。

漫画家1本で収入を得ている方はもちろん、会社にお勤めをしながら、副業として漫画を描いている方などなど……

働き方は様々ですが、どんな方も必ずしなければならないのが「確定申告」です。

では、なぜ確定申告をしなければならないのでしょうか?

それは、日本で「申告納税方式」と呼ばれる税制が採用されているからです。

個人が得た収入は、自ら正しく税務署に申告し、納税しなければいけません。

確定申告を行った結果、所得税を納付するケースと、払いすぎた所得税が還付されるケースがあります。

ただし、

「会社にお勤めで、お勤め先が年末調整をしてくれており、かつ副業の所得が20万以下である」(所得とは、売上から経費を差し引いた金額のこと)

という方は、確定申告をする必要がありません。

例えば、売上が100万だったとしても、経費に90万かかっていれば所得は10万になるので、確定申告をする必要はありません。

日々 執筆活動に忙しい漫画家の方たちは、確定申告の時期には執筆活動と確定申告を同時並行でやらなければならず、大変な思いをされておられる方も多いと思います。

思い切ってその部分を外注してしまうというのも、選択肢の一つとして考えてみて頂ければ幸いです。

今後も皆様のお役に立てる情報をお届けできればと思いますので、どうぞよろしくお願いいたします。

漫画家さん必見!副業と本業の境目について

漫画家さん必見!副業と本業の境目について

※この記事は2021年11月に書かれたものです。

.こんにちは!監査部の福田です。

今回は「副業と本業の境目」について、お話しさせていただきます。

漫画家をされている方は、お勤め先があり、かつ個人でも仕事を引き受けている方が多くいらっしゃるかと思います。

ただ、今後どんどん個人で引き受ける仕事が増え、本業よりも個人の仕事の収入が多くなってきた場合、どうすれば良いでしょうか?

そもそも、「副業」と「本業」の境目って、どこにあるのでしょうか?

実は、これには明確な境目がありません。

「事業」と言えるかどうかの目安としては例えば以下のようなものが考えられます。

・単なる趣味ではなく、ビジネスとして行っているかどうか

・ボランティアではなく、有料で販売、提供しているかどうか

・単発の臨時収入ではなく、収入が継続・反復しているか

・生活するのに、この収入に頼っているかどうか(ある程度の収入になっているかどうか)

ただ、これは明確なルールではありませんので、ケースバイケースで判断するしか方法はありません。

しかし、「副業」として始めた漫画の仕事も、「本業」と言えるくらい収入が増えてきたら、税務署へ「開業届」を出されることをオススメします。

「開業届」を出すことで、確定申告での区分が変わります。

これまで「雑所得」として申告していたものが「事業所得」となります。

「雑所得」なのか「事業所得」なのかというこの違いは大きく、「事業所得」は他の所得と損益通算ができるなど、様々なメリットがあります。

損益通算については、次回以降のコラムにて掲載させていただきます。

薬屋のひとりごと(作画)ねこクラゲさん無申告【漫画家さんの脱税】

薬屋のひとりごと(作画)ねこクラゲさん無申告【漫画家さんの脱税】

※この記事は 2024年4月に書かれたものです。

監査7課の福田です。ニュースで話題になりました

「薬屋のひとりごと」作画を担当されている

ねこクラゲさんの無申告について、

こちらの漫画家コラムで取り上げたいと思います。

NHKのニュースによると

"福岡国税局によりますと 漫画の作画収入などで得た

2021年分までの3年分のおよそ2億6000万円の所得について

税務申告を行わず、所得税およそ4700万円を脱税した疑いがあるということです。"

とのことでしたので…時系列で並べてみました。

ねこクラゲさんの時系列

2011年 薬屋のひとりごと 「小説家になろう」でスタート

2017年 薬屋のひとりごと 漫画がスタート(ねこクラゲさんが作画)

2019年~2021年 無申告

????年 不動産購入

2022年 無申告で延滞税+無申告加算税を払う

2023年~アニメ化

2024年 国税庁が、所得税法違反容疑で福岡地方検察庁に告発

脱税した4,700万は、不動産の購入資金に充てられたそうです。

今回のねこクラゲさんのケースのように

確定申告が必要な人が 無申告のまま何年も放っておくと

税務署から突然「お尋ね」などといった連絡が届きます。

通常は過去3年間の取引記録を調べられることが一般的ですが

長期にわたって無申告が続いている場合や

悪質とみなされた場合は、最大で7年間遡って申告し、納税が必要になるケースもあります。

数年間遡っての確定申告は、時間もかかりますし

金銭的にも、精神的にも大きなダメージになりますよね…。

本業に支障が出てしまうこともあると思います。

今回は、延滞税と無申告加算税とのこと。

延滞税と無申告加算税は本税(今回なら所得税)に対して、追加で罰則的な意味で

延滞税は最大で年率14.6%(2ヶ月以内なら7.3%)

無申告加算税は300万円以上だと税率30%!

さらに「仮装隠蔽があった」と判断されると重加算税で、無申告加算税の代わりに40%!

本税だけでも高額納税の売れっ子漫画家さん

所得税の税率も最高税率の45%になっていることでしょう・・・

その45%にさらに、プラスで上記が加わりますます高額な納税額になってしまいます。

仮に、期限内にきちんと申告をしていたら1,000万円だった所得税が、重加算税が加わると1,450万円になってしまう!ということです。

この重加算税額分だけで1年間生活できる人もいるよね!?というレベルで重いです。

ねこクラゲさんは重加算税はなかったのですが、

昨年のニュースでは、YouTuberの無申告の方の税務調査に入った際、

パソコンを押収して、確定申告を促すメールを開封した形跡、税務調査があった場合の言い逃れ方法などを

検索した履歴などをもとに「知ってたけど申告しなかった」という事実を証明し、最も重い重加算税を課したケースもあります。

最近は個人でも、税務調査に入る傾向はどんどん高まっています。

確定申告が必要になったら、お一人で抱え込まず

まずは専門家にご相談いただくことをおすすめします。

YFPクレアは、漫画家のお客様も多くいらっしゃいます。

平均課税など使える手段を使って、漫画家さんが集中して&安心して素敵な作品作りができるように応援しております。

確定申告でお手伝いできることがございましたら、YFPクレアへお気軽にご相談ください。

漫画家必見!所得税の予定納税とは?減額申請で賢く節税する方法

漫画家必見!所得税の予定納税とは?減額申請で賢く節税する方法

※この記事は 2024年8月に書かれたものです。

こんにちは!監査7課の福田と申します。

今日は漫画家さんの「予定納税」についてお話しさせていただきます。

漫画家の皆さんは、3月に確定申告し所得税を納め、6月に住民税など支払い、ようやく税金に絡む手続きが終わった…!!とホッとしている方もいらっしゃると思います。

ただ、対象者のみではありますが、7月は所得税の「予定納税」があります。

予定納税は、年の途中(7月と11月)に所得税の前払いをしなければなりません。

予定納税の対象となる人には、6月中旬頃、税務署から「所得税及び復興所得税の予定納税額の通知書」が送付されてきていると思います。

納付時期は7月と11月で、それぞれ前年に申告した納税額の3分の1相当を納めることになっています。

前年の所得で…と言っても、漫画家の皆さんは業種柄、毎年の売上の変動も大きく、

「昨年は作品がヒットして売上がかなり伸びたけど、今年はそれ程でもないな…」

と言ったケースもあると思います。

そのような場合は、税務署に「予定納税額の減額申請書」を提出することで、減額の申請をすることが可能です。

減額申請書は、国税庁のホームページからダウンロード可能です。申請書に減額申請の理由やその金額を記入し、添付書類と一緒に税務署に提出します。

添付書類には、減額申請の対象となる期間の損益計算書や、計算の根拠書類が必要となります。大変面倒ではありますが、漫画家の皆さんのように、所得の変動が大きい業種の方は、減額申請をご検討ください。

(令和6年は、7月1日から7月31日までに提出が必要です)

予定納税ほか、税務に関するご相談ございましたら、YFPクレアへご連絡ください!

申告漏れペナルティと領収書の整理について

申告漏れペナルティと領収書の整理について

※この記事は 2024年9月に書かれたものです。

みなさんこんにちは、監査7課の福田と申します。

令和6年4月に取り上げました、ねこクラゲさん無申告についての続報です。

(前回の記事は下記からご確認いただけます。)

先日、執行猶予のついた有罪判決が出ました。

確定申告せず所得税約4700万円を脱税したとして、所得税法違反罪に問われた「ねこクラゲ」のペンネームで活動する漫画家池田恵理香被告(36)に福岡地裁は24日、懲役10月、執行猶予3年、罰金1100万円の判決を言い渡した。

NHKオンライン 令和6年7月24日「約4700万円の脱税の罪 漫画家に執行猶予つき有罪判決|NHK 福岡のニュース」より引用

脱税に至った経緯ですが、「確定申告の重要性を軽く見て、目の前の仕事やプライベートを優先し、事務作業から逃げ続けた結果」とのことでした。

それにしても、ペンネームだけでなく、本名・年齢まで公表されてしまうんですね…。

ねこクラゲさんは「事務作業が苦手だった」とのことでした。

確定申告を進めるにあたり、まず皆様が面倒だと感じることに「領収書の整理」があると思います。

コピー用紙やノートに貼って保管する方もいらっしゃいますが、この方法だと時間がかかりますから、面倒さに拍車がかかってしまいます。

当社がお客様へお願いしている整理方法の1つに、「決済方法(現金・クレジット・電子決済など)ごとに、クリアファイルで分けて整理」する方法があります。

枚数が多くなる場合は、さらに月別に分けていただくのも良いと思います。

クリアファイルに入れるだけなので、事務作業にかかる時間を短縮し、より本業に時間をかけることが出来ます。会計事務所に依頼せず、ご自身で申告されるという方も、ぜひご参考にしてみてください。

今回、重たい処分が科されたニュースを取り上げました。

その他、確定申告を行わないことで困ってしまうこと…一つ身近なところで挙げると、「自分の収入を証明するものがない」というデメリットもあります。

例えば、賃貸契約やローンの審査などでは、数年分の確定申告書類を求められることがあります。

面倒だから・やりたくないから…といって確定申告を行わないことは、ご自身の信用を落としてしまうことにもなります。

税理士法人YFPクレアは、漫画家さんの確定申告を多くお引き受けしております。ぜひお気軽にご相談ください!

開業届はいつ出すの?漫画家のための開業届ガイド!

開業届はいつ出すの?漫画家のための開業届ガイド!

※この記事は 2024年10月に書かれたものです。

みなさんこんにちは、監査7課の福田と申します。

今回は、「漫画家 開業届 出してない」「漫画家 開業届 いつから」と検索をかけている方が多いということで、開業届についてコラムを書きたいと思います。

そもそも開業届ってなに?

開業届とは、事業を開始したことを税務署に届け出る書類です。

提出期限は「事業を開始した日から1か月以内」となっています。

提出先は納税地を管轄する税務署。これは国税庁webサイトで簡単に調べられますので、ご確認ください。

税務署の所在地などを知りたい方|国税庁 (nta.go.jp)

期限に間に合わなかったとしても罰則はありませんが、事業用の口座開設や賃貸契約の際、開業届の控えを求められることがあります。

また、青色申告で確定申告する場合は、開業届と青色申告承認申請書、両方提出が求められますので、一緒に出しておくと良いです。

青色申告を始めるため、開業届と一緒に「青色承認申請書」も出しましょう

開業した初年度から青色申告をしたい場合には、「青色承認申請書」を提出します。

青色承認申請書の提出期限は、原則、開業日から2か月以内です。

提出しない場合は、自動的に白色申告になりますのでご注意ください。

青色承認申請書を提出すると、最大65万の青色申告特別控除を受けることが出来ます。

しかし、最大65万円の控除を受けるためには、下記1~4に該当していることが求められます。

- 複式簿記で記帳

- 青色申告決算書の作成

- 期限内に申告

- e-taxで申告または電子帳簿保存)

漫画家さんは他の業種に比べ、あまり経費を必要としません。

今まで白色申告だった方は、青色申告に切り替えることで、最大65万の特別控除を受けられます。

メリットは大きいですが、複式簿記など、会計に絡む専門知識が必要です。

そのため、白色申告に比べて確定申告の難易度も高くなります。

必要書類や手続きなど、事前に正しく把握することも必要となります。

税理士法人YFPクレアでは、チャットワークやzoomを使って、直接お会いすることなくご相談が可能です。

お力になれることがございましたら、ぜひご連絡ください!

【同人作家さんのための確定申告ガイド】イベント売上・経費・棚卸までしっかり解説!

【同人作家さんのための確定申告ガイド】イベント売上・経費・棚卸までしっかり解説!

※この記事は 2025年7月に書かれたものです。

監査部の福田です。

年明けからあっという間に、2025年の半分が終わりました。皆様、いかがお過ごしでしょうか?

昨年末、東京ビッグサイトで開催されたコミックマーケットですが、12月29日・12月30日の2日間で、なんと約30万人が来場したそうです。

書籍やグッズの売上はもちろん、周辺の宿泊施設や飲食店、交通インフラも大きく影響を受けました。

海外からの参加者も多く、観光収入にも大きく貢献しています。

当社のお客様でも、個人で同人作家をしている方が多くいらっしゃいます。

本日は、そんな同人作家さんの確定申告について、お話ししていこうと思います。

確定申告のためのあれこれ

同人作家さんは、コミックマーケットなど大きな販売会の他、小売店を通した委託販売、ダウンロードや通販…様々な販路での売上が発生していると思います。

確定申告時期になってから慌てることのないように、管理や計上の方法についていろいろとまとめてみました。

ぜひ参考にしてみてください。

◎現金売上のケース

販売会当日の現金売上は、日ごとの売上を記録しておきましょう。かつ、日毎の売上ごとに、銀行口座に預け入れをしてください。

手元に現金を置いておくと、管理が煩雑になります。

口座に預け入れをしておくことで、年明け、確定申告がとても楽になります。

◎通販での売上のケース

イベント別・プラットフォーム別に記録しておきましょう。

売上と利用手数料が分かる集計表をダウンロードしておくと良いと思います。

利用手数料は、経費として計上します。

◎主な経費について

大前提として、収入を生み出すために必要な支出であることを確認してください。

領収書も事前に集めておくと、年明けに慌てずに済みます。

同人作家さんの場合は、下記のような経費があると思います。

- 販売会に向かうための移動交通費や宅配便

- 販売会のお手伝いの謝礼

- 制作するための文具代、画材代、PC周辺機器

- ソフト代(photoshopなど)

- 同人誌を作るための書籍代

- 同人誌の印刷代、グッズ製作費

- 販売会で使うポスター制作代

◎12月31日には棚卸を

12月31日には必ず棚卸を行います。

在庫として売れ残っている同人誌は、経費から除外するためです。

忘れずに行ってください。

ご不明な点は、ご相談ください

税理士法人YFPクレアでは、チャットワークやzoomを使い、直接お会いすることなくご相談が可能です。

お力になれることがございましたら、ぜひご相談ください!

スタッフ紹介

漫画家の確定申告の料金

90,000円~ + 記帳の件数に応じて

| 収入500万円以下 (仕訳数100件込) | 90,000円 |

| 収入1,000万円以下 (仕訳数200件込) | 110,000円 |

| 収入2,000万円以下 (仕訳数600件込) | 150,000円 |

| 収入3,000万円以下 (仕訳数1000件込) | 190,000円 |

| 収入3,000万円超 | 個別にご相談 |

※1 仕訳件数が標準サービスより超える場合は、1件につき100円の別途料金を頂きます。

※2 上記料金表は、既に値引き考慮済になっていますので、更なる値引きはございません。

※3 特殊事情がある場合には、ご相談させていただきます。

※4 消費税の計算又は申告(簡易・本則)が必要な場合は、別途30,000円~が加算になります。

※5 2月以降に会計資料をご提出され、期限内申告をご希望される場合は、別途30,000円~が加算になります。

※6 平均課税を行う場合、別途30,000円~が加算になります。

| 追加料金(税抜) | ||

|---|---|---|

| 医療費控除(集計確認) | 5,000円(50枚まで) | |

| ふるさと納税 | 3,000円(20枚まで) | |

| 住宅ローン控除 | 10,000円(初年度のみ) | |

| 雑損控除 | 5,000円 | |

| 消費税申告 | 簡易:30,000円~ 本則:90,000円~ |

|

| 決算書・申告書の再発行・追加発行 | 2,000円/冊 | |

| 紙の決算書・申告書の発行(データは無料) | 2,000~3,000円 | |

| 財産債務調書 | 50,000円~ | |

| 国外財産調書 | 50,000円~ | |

初回相談【無料】

初回は担当者がお会いさせて頂き、経営者様のご要望等や経営課題のヒヤリングさせて頂きます。税理士法人YFPクレアのサービス内容にご納得いただいた上でご契約させて頂きます。