【図解あり】

インボイス制度は経理にどう関係するの?

この記事は2022年7月時点の情報を基に作成されました。 ※最近の更新年月:2024年5月

- . 【図解あり】 インボイス制度は経理にどう関係するの?

- 1. インボイス制度と経理

- 1.1. インボイス制度とは

- 1.2. 経理との関わり

- 2. 経理処理の変更点と注意点を解説!

- 2.1. 請求書に記載する内容が変わる:仕訳前にインボイスになっているかをチェック

- 2.2. 適格請求書の保存が変わる:適切に保存する

- 2.3. 取引先の管理:取引先は適格請求書等発行事業者なのか、変更はないかに注意

- 2.4. 消費税の計算方法が変わる:計算方法を確認しておこう

- 2.4.1. 割戻し計算

- 2.4.2. 積上げ計算

- 3. 課税事業者と免税事業者の違い「経理の方式」

- 3.1. 税抜経理方式

- 3.2. 税込経理方式

- 4. インボイスの相談、承ります

- 5. インボイスについてもっと知りたい方はこちら!

インボイス制度と経理

いよいよ適用が間近に迫った「インボイス制度」。

「消費税に関係する制度なのはわかるけど、実際経理業務にどのくらい関わるの?」といった疑問が散見されます。

では、インボイス制度が経理業務にどれほど影響するのか、見ていきましょう!

インボイス制度とは

「インボイス制度」は日本語で「適格請求書等保存方式」といいます。

適格請求書等とは、所定の記載要件を満たした請求書等のことを指し、これをインボイスと呼びます。

インボイス制度はインボイスの発行と保存により、消費税の仕入れ税額控除を受けることができるようになる制度です。

経理との関わり

これまでと同じ請求書や領収書等ではなく、定められた要件がきちんと記載されている適格請求書等が必須になると、経理はどう変わるのでしょうか?

変更ポイントは、大きく分けて4つです。

インボイスで経理が変わるポイント4つ

- 請求書に記載する内容が変わる

- 適格請求書の保存が変わる

- 消費税の計算方法が変わる

- 取引先の管理

適格請求書等は、所定の記載要件を満たす必要があります。取引先の企業等に要請された場合は、発行しなければなりません。

今まで通りのものではないものを発行するので、その手間もかかることでしょう。

そして、受け取った適格請求書等は確実に保存しなければいけないので、ウッカリが許されないというものでもあります。

また、消費税の計算の方法や、経理の記載方式も選択が可能になり、判断も少々難しくなります。

こちらの違いや注意点についても詳しく見ていきましょう。

経理処理の変更点と注意点を解説!

請求書に記載する内容が変わる:仕訳前にインボイスになっているかをチェック

インボイス制度では、その領収書・請求書が適格請求書になっているかどうかをチェックする必要があります。

従来の請求書に

- 登録番号

- 税率ごとの消費税額

- 適用税率

が追加されていることを確認します。

適格請求書の保存が変わる:適切に保存する

インボイス制度では、売手と買手のそれぞれで保存しなければならないものがあります。

売手が保存するもの

買手の課税事業者に求められて交付した、インボイス(適格請求書等)の写し

※書面で交付した場合にはその書面の写しを保存

電子インボイスで交付した場合はその電磁的記録を保存

買手が保存するもの

仕入税額控除の適用を受けるために必要な以下のもの

- 適格請求書発行事業者が交付するインボイス(適格請求書等)

- 一定の事項が記載された帳簿

これらのインボイスは、「交付した日か提供した日が属する課税期間末日の翌日から2か月経過した日」から7年間、納税地かその取引にかかる事務所等に保存する必要があります。

取引先の管理:取引先は適格請求書等発行事業者なのか、変更はないかに注意

買手は、売手のインボイス(適格請求書等)発行事業者が交付したインボイス(適格請求書等)を保存することで、仕入税額控除の適用を受けることができます。

そのため、取引先が適格請求書等発行事業者なのかそうでないのかを事前に確認し、把握しておくことが重要です。

自社の登録番号を通知するのに併せて確認したり、適格請求書発行事業者の公表サイトで確認したりといった方法で確認しておきましょう。

また、定期的な情報の確認も必要です。

取引先が適格請求書等発行事業者かどうか、最新情報を管理できる体制を整えておきましょう。

消費税の計算方法が変わる:計算方法を確認しておこう

インボイス制度が適用となり、課税事業者となると、消費税の計算の方法が選択できるようになります。

「割戻し計算」と「積上げ計算」の2種類です。

それぞれの計算方法についても見ていきましょう。

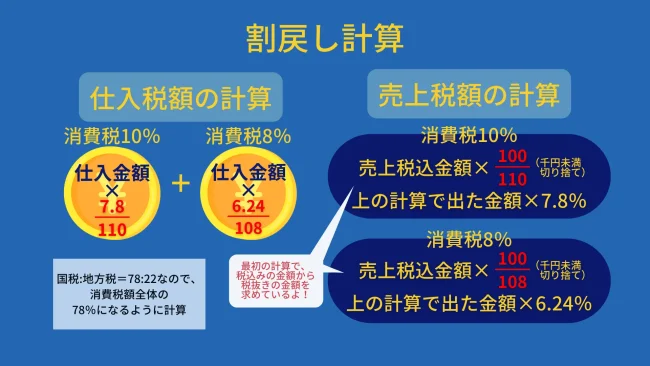

割戻し計算

割戻し計算は、課税期間の税込売上金額から適用される税率の金額を引いて税抜の売上金額を計算し、さらにそれに税率をかけて消費税額を計算する方法です。

売上や仕入の金額を1年分全て合計してから消費税を計算します。

売上税額の計算では、この割戻し計算で計算するのが原則となっています。

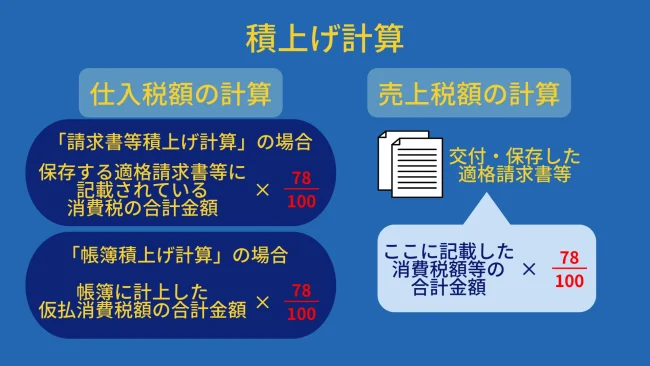

積上げ計算

積上げ計算方式は、交付・保存した適格請求書等に記載した消費税額の合計や、税抜価額の合計をもとに計算する方法です。

取引全ての消費税を1件ごとに計算してから、消費税額を合計します。

仕入税額の計算においては積上げ計算で計算を行うのが原則となっています。

課税事業者と免税事業者の違い「経理の方式」

そもそも、インボイス制度は消費税に関わる制度です。

免税事業者の場合は、消費税の申告や納付を免除されていますので、適格請求書等を交付することもできません。

適格請求書等発行事業者に登録するということは、課税事業者になることと同義と言えます。

では、免税事業者と課税事業者の経理上での違いは何でしょうか?

それが「経理の方式」です。

課税事業者になると、法人税や所得税の計算にあたり、消費税等の経理処理について、以下の二つから選ぶことが出来ます。

ただし、免税事業者は「税込経理方式」しか利用出来ませんのでお気をつけください。

税抜経理方式

税込経理方式

税抜経理方式

税抜経理方式

経理処理にあたって、仕入れや売上げを税抜の価格で記載し、税額を別途付記する方法です。

この方法の時、仕入れの時の消費税は「仮払消費税」として、売上げに含まれる消費税は「仮受消費税」として区分されます。

例えば、5,000円のカバンを仕入れて10,000円で売ったとすると、

仕入れ時:(借方)仕入 5,000円 仮払消費税等 500円 (貸方)買掛金 5,500円

販売時:(借方)現金 11,000円 (貸方)売上 10,000円 仮受消費税等 1,000円

という記載の仕方になります。

消費税を分けて記入するため、帳簿の記載が多くなって、少々手間は増えます。

税込経理方式

税込経理方式

こちらは仕入れや売上げを税込の価格で記載する経理処理の方法です。

決算の時に、消費税を「租税公課」と「未払消費税」として清算するので、記入が面倒になることはありません。

先程の例をそのまま使って説明すると、

仕入れ時:(借方)仕入 5,500円 (貸方)買掛金 5,500円

販売時:(借方)現金 11,000円 (貸方)売上 11,000円

租税公課:500円 未払消費税:500円

という記載になります。

消費税を一緒に記載するので、帳簿は簡潔になり、税抜経理方法よりもぱっと見の額面が大きく見えます(実際は同じですが)。

課税事業者はどちらを選んでも良いですが、それぞれにメリットとデメリットがありますので、迷ってしまう場合はぜひご相談下さい!

インボイスの相談、承ります

インボイスについて検討していることがある方や、お悩みがある方の助けとなるべく、税理士法人YFPクレアではインボイス相談窓口を設けました!

ぜひ色んなお悩みをお聞かせください!

ご希望の方は、下記ボタンからお問い合わせフォームでのご相談、または、お電話でお申し込み下さい。

インボイスについてもっと知りたい方はこちら!

インボイス制度 免税or課税判定

インボイス制度の診断実施中!インボイスに不安はありませんか?税理士法人YFPクレアでは、インボイスに不安がある個人事業主・法人のインボイスの無料診断を行っております。

続きを読む【図解あり】インボイス制度は経理にどう関係するの?

インボイス制度の導入で経理担当の負担は増えるの?解説します!

続きを読むインボイスのよくある質問

インボイスについてよく有る質問をまとめました

続きを読むインボイスに関わる「請求書」

インボイス制度において理解が必須の「適格請求書等」について解説します。

これを読めば適格請求書等保存方式もバッチリ!

免税事業者のためのインボイス対応【課税にする前に】

免税事業者はインボイスどうしたらいい?様々なケースをもとに免税事業者がインボイスでどのように対応すれば良いのかをまとめました

続きを読むインボイスの申請とスケジュール

インボイスの申請をしよう!申請期限は?方法は?注意点なども解説します!

続きを読む